経理業務はインボイス制度でどう変わる?準備することもわかりやすく解説

令和5年10月1日からスタートするインボイス制度(適格請求書等保存方式)の準備は進んでいるでしょうか?特に経理業務は、インボイス制度での変更点も多いため、しっかりとした準備が必要です。

インボイス制度によって、経理業務が変わるポイントは以下の4点です。

・請求書の記載項目

・適格請求書の保存

・消費税の計算方法

・取引先の管理

今回は、これらの変更点を踏まえて、インボイス制度下で経理が準備すべきことをわかりやすく解説します。

1.インボイス制度(適格請求書等保存方式)について

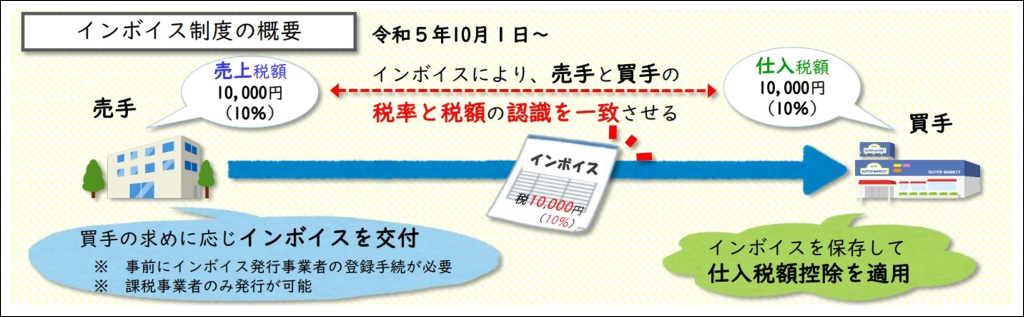

令和5年10月1日から開始されるインボイス制度とは、複数の消費税率に対応した仕入税額控除の方式です。インボイス制度の下では、「インボイス(適格請求書)」という一定の記載事項を満たした請求書や領収書などを交付・保存することが求められます。

売手は、買手の求めに応じてインボイスを交付し、その写しを保存する義務があります。

売手がインボイスを交付するためには、所轄の税務署長から「適格請求書発行事業者」の登録を受ける必要があります。

買手は、売手が交付したインボイスを保存することで、仕入税額控除を受けることができます。

請求書や領収書などの発行・保存であれば、今でも対応していることだと思われるかもしれません。

では、現行制度(区分記載請求書等保存方式)と何が違うのでしょうか。以下に詳しく解説していきます。

(1)適格請求書とは?

インボイス(適格請求書)とは、売手が買手に対して、正確な適用税率や消費税額などを伝えるものです。

現行の区分記載請求書等保存方式による請求書などと、インボイス制度(適格請求書等保存方式)による請求書などの違いは、下表の通りです。具体的には、インボイス(適格請求書)は、現行の区分記載請求書に、次の3つの記載事項が追加されます。

・登録番号

・適用税率

・税率ごとに区分した消費税額など

| 区分記載請求書等保存方式による請求書等 | インボイス制度による請求書等 |

| 期間:令和元年10月1日~令和5年9月30日 | 期間:令和5年10月1日~ |

| ①書類の作成者の氏名又は名称 | ①適格請求書発行事業者の氏名又は名称及び登録番号 |

| ②課税資産の譲渡等を行った年月日 | ②課税資産の譲渡等を行った年月日 |

| ③課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨) | ③課税資産の譲渡等に係る資産又は役務の内容 (課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨) |

| ④税率ごとに合計した課税資産の譲渡等の対価の額(税込価格) | ④課税資産の譲渡等の税抜価額又は税込価額を 税率ごとに区分して合計した金額及び適用税率 |

| ⑤税率ごとに区分した消費税額等 | |

| ⑤書類の交付を受ける当該事業者の氏名又は名称 | ⑥書類の交付を受ける事業者の氏名又は名称 |

出典:国税庁 区分記載請求書等保存方式、インボイスQ&A 問26適格請求書の様式

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/02-06.pdf

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=49

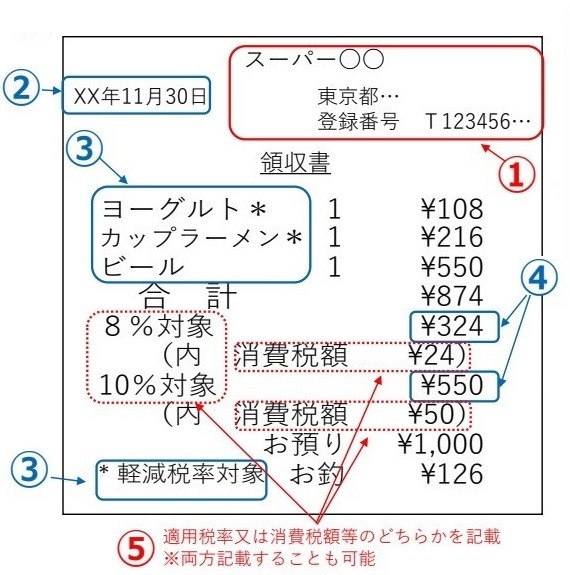

なお、不特定多数に対して販売を行う、小売業、飲食店業、タクシー業などの取引は、記載事項を簡略化した「簡易インボイス(適格簡易請求書)」を交付できます。

| 簡易インボイス(適格簡易請求書)の記載事項 | |

| ① | インボイス発行事業者の氏名又は名称 及び登録番号 |

| ② | 取引年月日 |

| ③ | 取引内容(軽減税率の対象品目である旨) |

| ④ | 税率ごとに区分して合計した対価の額 (税抜き又は税込み) |

| ⑤ | 税率ごとに区分した消費税額等 又は適用税率 |

簡易インボイスの記載事項は以下の通りです。

出典:国税庁 インボイスの種類、交付のケース例

https://drive.google.com/file/d/11azuKruJVS08u0Yjb7gOuwT2OdWYFR6d/view

簡易インボイスの記載事項は、インボイスの記載事項よりも簡易になっていて、インボイスの記載事項と比べると、以下の違いがあります。

・「書類の交付を受ける事業者の氏名又は名称」の記載は不要

・「税率ごとに区分した消費税額等」又は「適用税率」のいずれか一方の記載で良い。

(両方記載することも可能です。)

(2)仕入税額控除とは?

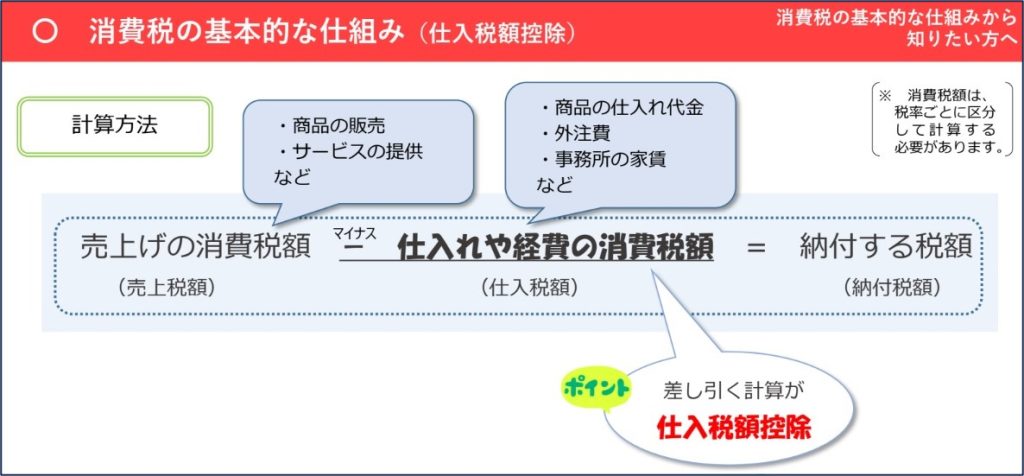

「仕入税額控除」とは、売上の消費税額から、仕入れにかかった消費税額を差し引いて納付税額を計算することをいいます。

消費税は、自社の売上げ時に取引先や消費者から受け取った消費税額(売上税額)から、自社がその仕入れの際に支払った消費税額(仕入税額)を差し引いた金額を納税します。仕入税額控除は、生産や流通などの各段階で多重に消費税が課されることのないようにするための仕組みです。

https://drive.google.com/file/d/1TB1MdnmohVctHeRevv9B-5Dik2hTB2gq/view

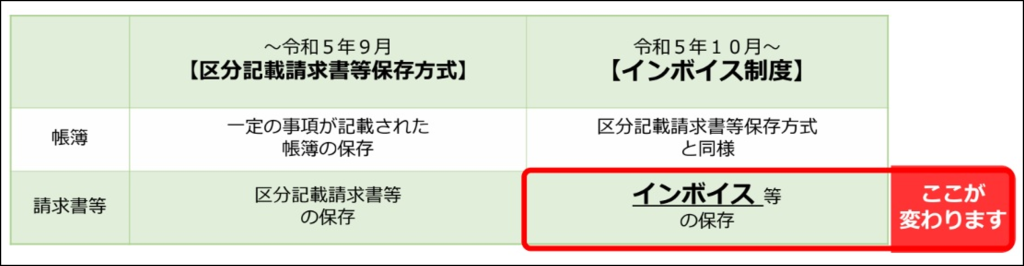

令和5年10月1日以降に仕入税額控除を受けるためには、原則として一定の事項を記載した帳簿とインボイスの保存が必要*となります。

*ただし2割特例や簡易課税制度を適用する場合は、仕入税額控除のためのインボイスの保存は不要です。

参考:国税庁 2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

https://www.nta.go.jp/publication/pamph/shohi/kaisei/202304/01.htm

国税庁 No.6505 簡易課税制度

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

(3)インボイス制度導入の背景は?

令和元年10月の消費税率の引上げに伴って、食料品などに対する軽減税率が導入されました。軽減税率の導入によって、10%と8%の複数の消費税率が混在することになりました。

複数の税率に対する納税額を正しく算出するには、どの取引の、どの商品に、どちらの税率が適用されているかを明確にする必要があります。

このような背景から、商品などに課される複数の消費税率や消費税額を区分して算出するための新たな制度が必要となり、インボイス制度が導入されました。

インボイス制度では、請求書や領収書などのインボイスに、消費税率ごとに消費税額などが記載されるため、売手も買手も納税に必要な消費税額を取引ごとに明確にすることができます。

2.経理はインボイス制度でどう変わる?

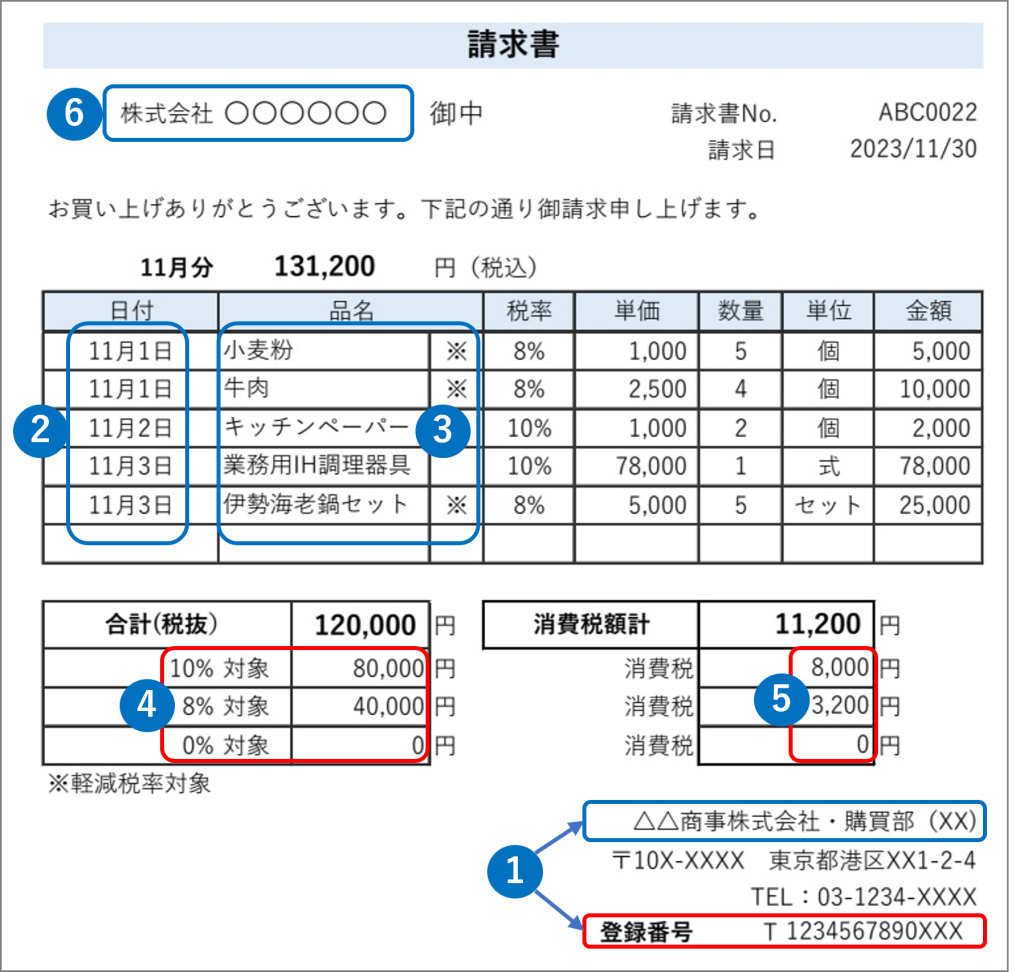

(1)請求書の記載項目

現行の「区分記載請求書」に、以下が追加されたものを「インボイス(適格請求書)」といいます。

・登録番号

・適用税率

・税率ごとに区分した消費税額等

| インボイス(適格請求書)の記載事項 | |

| ① | インボイス発行事業者の氏名又は名称 及び登録番号 |

| ② | 取引年月日 |

| ③ | 取引内容(軽減税率の対象品目である旨) |

| ④ | 税率ごとに区分して合計した対価の額 (税抜き又は税込み)及び適用税率 |

| ⑤ | 税率ごとに区分した消費税額等 |

| ⑥ | 書類の交付を受ける事業者の氏名又は名称 |

| ※太字:現行の区分記載請求書の記載事項に追加される事項 |

インボイスは、請求書、領収書、納品書などの書類名称やフォーマットを問いません。そのため、インボイス制度下では、多様な様式の請求書のそれぞれが、インボイス記載事項を満たしているのか、十分確認するようにしましょう。

(2)適格請求書の保存

インボイス制度では、売手は、買手の課税事業者から求められた場合には、インボイスを交付し、その写しを保存しなければなりません。

買手は、仕入税額控除の適用を受けるために、原則として、インボイス発行事業者(適格請求書発行事業者)が交付するインボイスと一定の事項が記載された帳簿の保存が必要です。

インボイス発行事業者は、以下のいずれかを保存する必要があります。

・インボイスを書面で交付した場合には、その書面の写し

・インボイスを電子インボイス(適格請求書に係る電磁的記録)で交付した場合は、その電磁的記録

また、これらのインボイスは、約7年間*、納税地またはその取引に係る事務所などに保存しなければなりません。

*交付した日または提供した日の属する課税期間の末日の翌日から2月を経過した日から7年間

なお、申告所得税・法人税に関して、帳簿および書類の保存義務が課されている事業者が、請求書・領収書などの電子データをやり取り(電子取引)した場合は、その電子データ(電子取引データ)を保存しなければなりません。

電子取引を電子データではなく、プリントアウトして紙(書面)で提示する場合は、令和5年度税制改正による改正電子帳簿保存法に沿った対応*が必要です。

*参考:ファーストアカウンティング お役立ち情報「インボイス制度と電子帳簿保存法の関係をわかりやすく解説」

(3)消費税の計算方法

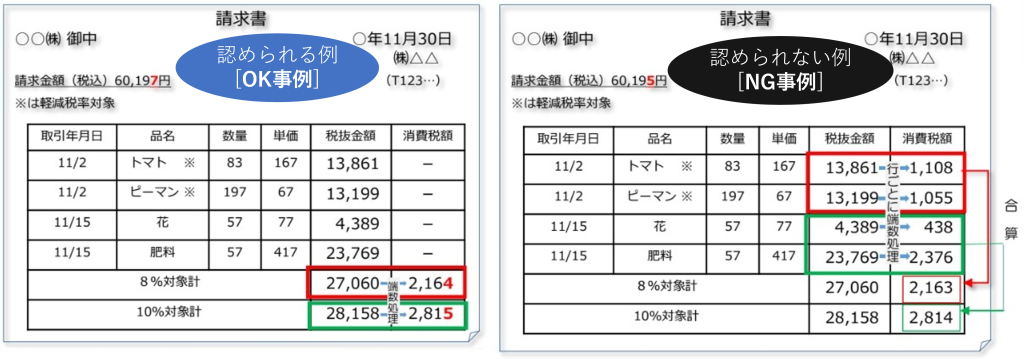

インボイス制度では、インボイスに記載する「消費税額等」の計算方法が定められています。

消費税額は、税抜価額または税込価額を「税率ごとに区分して合計した金額」に対して、10%または8%(税込の場合は10/110または8/108)を乗じた金額に、端数処理を行って算出します。

税率ごとに区分した消費税額を算出する際に、1円未満の端数が生じる計算例を以下に示します。

| 税抜 /税込 | 税率 | 税率ごとに区分して 合計した金額 | 税率ごとに区分した消費税額等 (1円未満の端数が生じる例) | 端数処理(例:切捨て)後の消費税額等 |

| 税抜の インボイス | 8%合計 | 27,060円 | 27,060×8/100=2,164.8円 | 2,164円 |

| 10%合計 | 28,158円 | 28,158×10/100=2,815.8円 | 2,815円 | |

| 税込の インボイス | 8%合計 | 27,060円 | 27,060×8/108=2,004.4円 | 2,004円 |

| 10%合計 | 28,158円 | 28,158×10/110=2,559.8円 | 2,559円 |

「税率ごとに区分した消費税額等」に1円未満の端数が生じる場合には、1つのインボイスについて、税率ごとに1回の端数処理を行います。(下図:OK事例の場合)

1つのインボイスに、記載されている個々の商品ごとに消費税額等を計算し、端数処理を行い、その合計額を「税率ごとに区分した消費税額等」として記載することは認められません。(下図:NG事例の場合)

出典:国税庁 インボイスの記載方法の具体例と端数処理の留意点

https://drive.google.com/file/d/1nSHRA7lXYmS0JyJ_iJORLK1DsQmVcb2X/view

現行の区分記載請求書等保存方式では、個々の商品ごとに消費税の端数処理を行うことが認められています。そのため、インボイス制度後にNGとなる請求書などがないことを事前に確認しておくことが必要です。

また、端数処理(切上げ・切捨て・四捨五入など)の選択は、事業者の任意です。選択した端数処理の方法は、社内で統一し、取引先にも周知することで、請求金額や領収金額に不一致が生じないようにしましょう。

インボイス制度における売上税額と仕入税額の計算方法は下表の通りです。

売上税額の計算で割り戻し計算を選択した場合、仕入税額の計算は、積上げ計算(原則)または割戻し計算(特例)のいずれかを選択できます。

一方で、売上税額の計算で「積上げ計算」を選択した場合、仕入税額の計算に「割戻し計算」を適用することはできません。

| 売上税額と仕入税額の計算方法 | ||

|---|---|---|

| 売上税額 | 仕入税額 | |

| 【割戻し計算】(原則) |  | 【積上げ計算】(原則) |

| 売上税額は、税率の異なるごとに区分した課税標準である金額の合計額にそれぞれ税率を掛けて計算します。 | 仕入税額は、原則として適格請求書等に記載された消費税額等を積み上げて計算します。 | |

| 【割戻し計算】(特例) | ||

| 課税期間中に国内において行った課税仕入れに係る支払対価の額を税率の異なるごとに区分した金額の合計額にそれぞれの税率に基づき割り戻し、仕入税額を計算することもできます。 | ||

| 【積上げ計算】(特例) | 【積上げ計算】(原則) | |

| 相手方に交付した適格請求書等の写しを保存している場合(適格請求書に係る電磁的記録を保存している場合を含みます)には、これらの書類に記載した消費税額等を積み上げて売上税額を計算することができます。 | 仕入税額は、原則として適格請求書等に記載された消費税額等を積み上げて計算します。 | |

出典:国税庁インボイスQ&A 問115 適格請求書等保存方式の下での税額計算の概要

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=166

なお、売上税額の計算方法において、「割戻し計算」と「積上げ計算」を併用することは認められていますが、仕入税額の計算方法において、「積上げ計算」と「割戻し計算」の併用はできません。

【参考】

国税の消費税の計算、地方消費税の計算、納付税額の計算は、下図のように行います。

現行の一般的な消費税の計算方法は、「税率ごとに区分して合計した税込対価の額」に、消費税率を乗じて消費税額を計算する割戻計算が原則となっています。

■国税の消費税の計算

消費税額 =

課税期間中の課税売上げに係る消費税額(売上税額) – 課税期間中の課税仕入れに係る消費税額(仕入税額)

売上税額 =

[標準税率の対象となる税込売上額 × 7.8/110] + [軽減税率の対象となる税込売上額 × 6.24/108]

仕入税額 =

[標準税率の対象となる税込仕入額 × 7.8/110] + [軽減税率の対象となる税込仕入額 × 6.24/108]

■地方消費税の計算

地方消費税額 = 消費税額 × 22/78

■納付税額の計算

納付税額=消費税額 + 地方消費税額

◆消費税率と地方消費税率

| 区分 | 標準税率 | 軽減税率 |

| 消費税率 | 7.8% | 6.24% |

| 地方消費税率 | 2.2% (消費税額の22/78) | 1.76 (消費税額の22/78) |

| 合計 | 10.0% | 8.0% |

出典:国税庁 消費税のあらまし(令和4年6月)

https://www.nta.go.jp/publication/pamph/shohi/aramashi/01.htm

(4)取引先の管理

インボイス制度では、買手は、売手であるインボイス発行事業者(適格請求書発行事業者)が交付したインボイスを保存することで、仕入税額控除の適用を受けることができます。

そのため、取引先が「適格請求書発行事業者」か「適格請求書発行事業者以外(免税事業者など)」なのかを事前に確認しておくことが求められます。

取引先が適格請求書発行事業者かどうかを確認する方法としては、以下の方法があります。

・自社の登録番号の通知と併せて確認する

・適格請求書発行事業者公表サイト(公表サイト)で確認する

自社の登録番号の通知と併せて確認する場合は、例えば以下の方法があります。

・郵送による確認(返信ハガキなどによる確認)

・メールによる確認(返信メールによる確認)

・Webツールによる確認

郵送やメールによる確認が困難な場合は、Webツール(アンケートツールなど)を活用して、取引先の登録状況を継続的に確認することを検討しましょう。

「公表サイトで確認する」場合は、登録番号(T+法人番号)をまとめて入力し、適格請求書発行事業者かどうかを確認すると効率的です。

登録番号をまとめて検索する方法は、以下の公表サイトの操作案内を参考にしてください。

https://www.invoice-kohyo.nta.go.jp/aboutweb/riyou_houhou.html#cmsgamenlink2

なお、公表サイトのWeb-APIから登録番号を複数指定し、リクエストを行うことで登録番号の公表情報をまとめて取得できます。

Web-APIで処理する場合は、以下の公表サイトの操作案内を参考にしてください。

https://www.invoice-kohyo.nta.go.jp/web-api/index.html

いずれにしても、取引先が、適格請求書発行事業者(課税事業者)か、適格請求書発行事業者以外(免税事業者など)なのかを確実に事前確認し、取引先マスタなどで最新情報を管理できるようにしましょう。

3.経理がインボイス制度のために準備すること

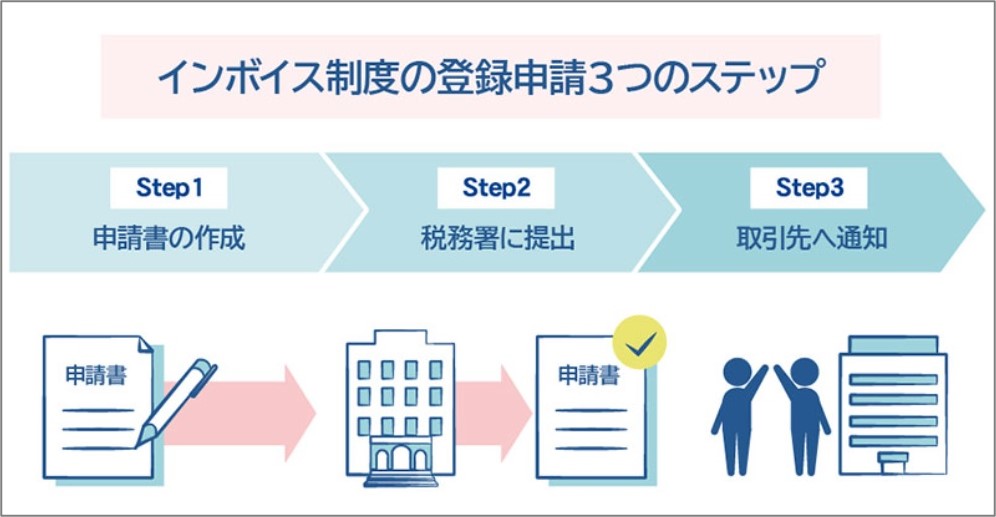

(1)適格請求書発行事業者への登録

インボイス制度では、売手がインボイスを交付するためには、所轄の税務署にインボイス発行事業者の登録申請書を提出し、「適格請求書発行事業者」としての審査と登録を受ける必要があります。

適格請求書発行事業者への登録を受けられるのは、課税事業者だけです。免税事業者が登録を受ける場合は、課税事業者になるための手続*が必要です。

*免税事業者が登録を受けるためには、原則として、消費税課税事業者選択届出書(課税選択届出書)を提出し、課税事業者となる必要がありますが、登録日が令和5年10月1日から令和11年9月30日までの日の属する課税期間中である場合は、

課税選択届出書を提出しなくても、登録を受けることができます。

出典:国税庁 インボイスQ&A 問7登録に係る経過措置

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=30

インボイス制度の制度開始日(令和5年10月1日)から登録を受けるためには、令和5年9月30日までに、所轄の税務署に登録申請書を提出する必要があります。

ただし、登録処理には一定の期間を要するため、令和5年10月1日の制度開始からインボイスを交付できるようにするのであれば、一定の処理期間を踏まえて、早めに手続きしましょう。

登録申請書が提出されてから登録通知までの期間は、以下のとおりです。(令和5年6月13日現在)

e-Taxで提出しても、1か月半の処理期間が必要なことに留意が必要です。

・e-Tax提出の場合:約1か月半

・書面提出の場合:約3か月

参考:国税庁 適格請求書発行事業者の登録件数及び登録通知時期の目安について

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/kensu_kikan.pdf

(2)取引先の分類・登録番号の確認

取引先が、インボイス発行事業者か、インボイス発行事業者以外かを確認した結果は、自社の取引マスタなどで登録番号と共に管理する必要があります。

取引先がインボイス制度開始日から登録を受けるためには、令和5年9月30日までの間に登録申請書を提出すれば良いので、現時点で非登録事業者であっても、今後インボイス発行事業者になることも想定されます。

そのため、登録状況を管理する自社の取引マスタなどは、常に最新の登録状況と登録番号を確認・管理できる必要があります。

なお、取引先が、取引時点でインボイス発行事業者の登録をしていない場合は、仕入税額控除は受けられないため、次に示す経過措置への対応が求められます。

(3)経過措置への対応

インボイス発行事業者(適格請求書発行事業者)の登録をしていない免税事業者などからの課税仕入れであっても、仕入税額控除が全く受けられないわけではありません。

令和5年10月1日から令和11年9月30日までの6年間は、免税事業者などからの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

| 期間 | 割合 |

| 令和5年10月1日~令和 8年9月30日(3年間) | 仕入税額相当額の80%控除 |

| 令和8年10月1日~令和11年9月30日(3年間) | 仕入税額相当額の50%控除 |

ただし、経過措置の適用を受けるためには、次の事項が記載された帳簿と請求書などの保存が必要です。

| 帳簿 | 通常の帳簿の記載事項に加え、この経過措置の適用を受ける課税仕入れである旨の記載、例えば、「80%控除対象」など「経過措置の適用を受ける課税仕入れである旨」の記載*が必要です。 |

| *個々の取引ごとに「80%控除対象」、「免税事業者からの仕入れ」などと記載する方法のほか、例えば、本経過措置の適用対象となる取引に、「※」や「☆」といった記号・番号等を表示し、かつ、これらの記号・番号等が「経過措置の適用を受ける課税仕入れである旨」を別途「※(☆)は80%控除対象」などと表示する方法も認められます。 | |

| 帳簿への記載事項は、以下の通りです。 ア)課税仕入れの相手方の氏名または名称 イ)課税仕入れを行った年月日 ウ)課税仕入れに係る資産または役務の内容 (課税仕入れが他の者から受けた軽減対象資産の譲渡等に係るものである場合には、資産の内容及び軽減対象資産の譲渡等に係るものである旨)及び経過措置の適用を受ける課税仕入れである旨 エ)課税仕入れに係る支払対価の額 | |

| 請求書等 | 区分記載請求書等と同様の記載事項が必要です。 (区分記載請求書等に記載すべき事項に係る電磁的記録を含みます) |

| 区分記載請求書の記載事項は、以下の通りです。 ア)書類の作成者の氏名または名称 イ)課税資産の譲渡等を行った年月日 ウ)課税資産の譲渡等に係る資産または役務の内容 (課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨) エ)税率ごとに合計した課税資産の譲渡等の税込価額 オ)書類の交付を受ける当該事業者の氏名または名称 | |

| ※適格請求書発行事業者以外の者から受領した請求書等の内容について、ウ)のかっこ書きの「資産の内容及び軽減対象資産の譲渡等である旨」及びエ)の「税率ごとに合計した課税資産の譲渡等の税込価額」の記載がない場合に限り、受領者が自ら請求書等に追記して保存することが認められます。 なお、提供された請求書等に係る電磁的記録を整然とした形式及び明瞭な状態で出力した書面に追記して保存している場合も同様に認められます。 |

出典:国税庁 インボイスQ&A 問110免税事業者からの仕入れに係る経過措置

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=159

(4)インボイス制度へ対応したシステムの導入

インボイス発行事業者がインボイスを交付する際は、以下の4つの義務が生じます。そのため、インボイス制度に対応するシステムは、以下の義務を着実に実施できる機能が求められます。

| インボイス発行事業者(売手)の義務 | |

| インボイスの交付 | インボイス発行事業者は、消費税の課される取引を行った場合には、その取引の相手方(課税事業者)からの求めに応じて、インボイスを交付しなければなりません。 |

| 値引きや返品の明細書等(返還インボイス)の交付 | インボイス発行事業者は、値引き・返品・割戻しといった売上げに係る対価の返還などが行われた場合には、返還インボイスを交付しなければなりません。 ただし、税込1万円未満の値引きや返品などについては、返還インボイスを交付する必要はありません。また、振込手数料分を値引き処理する場合も返還インボイスの交付は不要です。 |

| 修正したインボイスの交付 | インボイス発行事業者は、交付したインボイスの記載事項に誤りがあった場合には、修正したインボイスを交付しなければなりません。 |

| 交付したインボイスの写しの保存 | 交付したインボイスの写しについては、交付した日を含む課税期間についての消費税の申告期限から7年間保存する必要があります。また電子インボイス(電磁的記録)で写しを保存する場合は、電子帳簿保存法に準じた保存が必要です。 なお、交付したインボイスの写しとは、交付した書類そのもののコピーに限らず、その記載事項が確認できる程度の記載がされているもの(レジのジャーナル、一覧表、明細表など)でも構いません。 |

インボイス制度へのシステム対応を検討するには、まず、現在自社が発行している請求書などを確認しましょう。どのような請求書・領収書・納品書などを取引先に提示していて、それらの書類のうち、どれをインボイスとするかを決める必要があります。

そのうえで、通常のインボイスのほか、返還インボイスや修正インボイスの交付時に、自社の業務ワークフローとどのような連携によってインボイスの更新管理や保存対応が可能になるのかを確認していきましょう。

また、インボイス発行事業者は、自社が買手としてインボイスを受領する際のシステム対応も必要です。以下の買手としての対応を行う場合は、電子帳簿保存法に準じた保存機能などが必要です。

| インボイス発行事業者(買手)の対応 | |

| 請求書などの保存・管理 | 買手の課税事業者が仕入税額控除を受けるためには、受領したインボイスの保存が必要です。電子インボイス(電磁的記録による適格請求書)を保存する場合は、電子帳簿保存法に準じた保存が必要です。電子取引における電子保存は義務化されていますので、電子保存法の保存要件に適合したシステム対応が求められます。 また、請求書などを受領した際は、取引時点における登録番号の有効性と、インボイスかインボイス以外(免税事業者などによる区分記載請求書など)かを判断する必要があります。インボイスとインボイス以外を手作業で分類することは非効率的です。システムで分類・管理できるようにしましょう。 |

| 取引に際しての留意点 | 取引先から受領する請求書など(インボイスやインボイス以外)の様式や受領方法は、インボイス制度前に、自社システムでどう対応できるのか確認しておく必要があります。 また、継続的に取引を行う取引先は、インボイス制度開始前にインボイス発行事業者への登録・確認を行い、自社の取引マスタなどで管理できるようにしておきましょう。 |

インボイス制度に対応したシステムの導入を進めるには、売手と買手で求められる対応が、どのようにシステムで処理できるのかを確認・検証していく必要があります。特に電子インボイスに対する確認・検証作業は、自社内だけではなく、取引先も含めたシステム確認作業となります。

そのため、電子インボイスのシステム導入を検討する場合は、取引先との事前協議やスケジュール管理も必要です。

4.インボイス制度に適したシステムの導入で煩雑化する経理業務を快適に

インボイス制度に適したシステムを導入するには、主な取引先とのインボイスの交付方法と受領方法を可能な限り統一することが求められます。

取引先との多様な取引方法を、EDIやインターネット上のサイトを通じた電子取引にまとめることができれば、自社の業務ワークフローとの連携も容易になるからです。

一方で、経理業務の現場では、常に新たな様式や取引方法への対応が求められます。とくに、煩雑な「支払業務」や「領収書突合」の自動化は、インボイス制度開始前でも必須の機能です。

私たちファーストアカウンティングは、これらの煩雑化する経理業務を自動化するソリューションをご用意しており、豊富な実績があります。デモ動画も用意していますので、まずは、これらの自動化方法を動画でぜひご覧ください。

出典:ファーストアカウンティング 受付中のイベント

https://www.fastaccounting.jp/event/payment/