インボイス制度の適格請求書サンプル・テンプレート

~すぐに使えるインボイス制度対応の適格請求書のサンプル、領収書・レシートのサンプルをご紹介します。また、適格請求書の書き方も解説します。~

インボイス制度に対応した適格請求書の記載例は、国税庁のホームページ等に掲載されているものの、具体的に利用できるサンプルをデータでも欲しい、という方も多いのではないでしょうか。

こちらのページでは、JP PINT における 必須項目をご案内しましたが、このページでは、PeppolによるサンプルデータとExcelによる請求書や領収書のサンプルもご用意しました。

取引先の中にはExcelで作成した請求書等をPDFに変換し、これを電子インボイス(電磁的記録による請求書、領収書、納品書等)として送付してくるところもあると考えられます。こうしたExcelをもとにした請求書や領収書等のデータを取り扱うときに、今回ご紹介するExcelサンプルを参考にしてみてください。

レシートについては、紙のレシートが一般的ですが、電子レシートを発行するサービスもすでに実用化されています。そのため今回は電子レシートの利用例も含めて、適格請求書についてサンプルをもとに解説します。

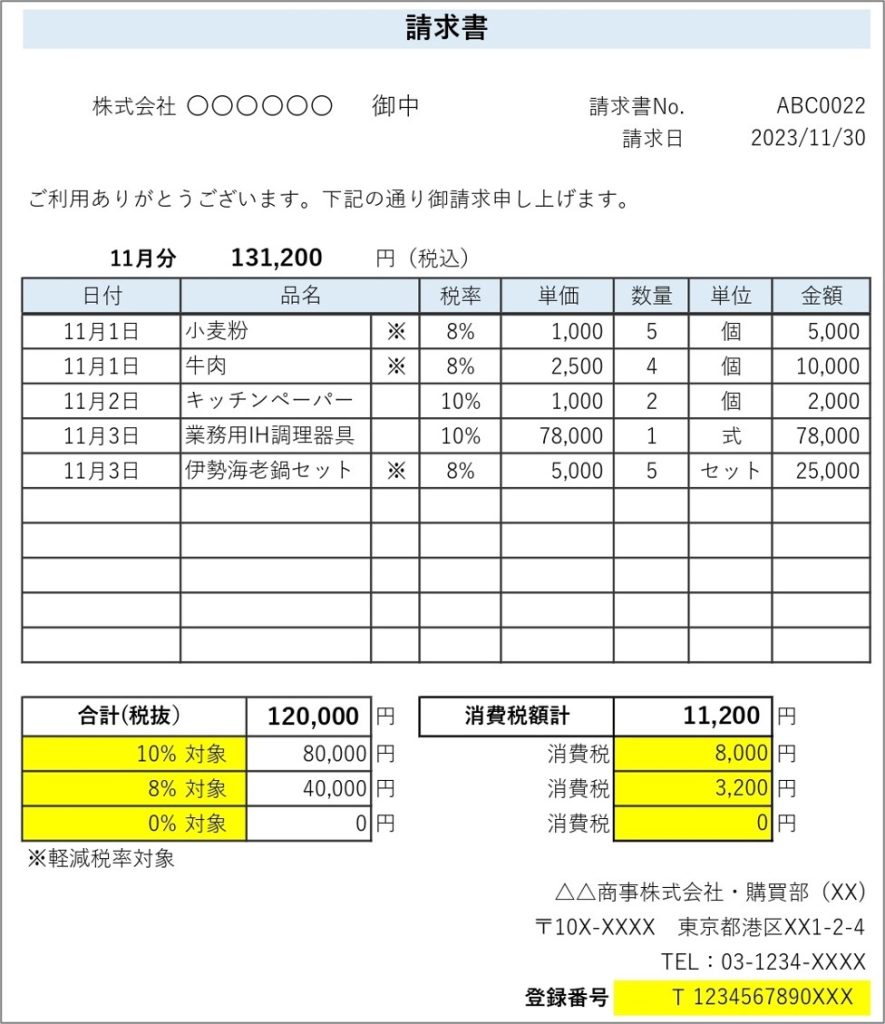

インボイス制度・適格請求書のサンプル

適格請求書は、現行の区分記載請求書等保存方式に、「課税業者の登録番号」「適用税率」「消費税額」が追加されたもの(図の黄色地部分)です。

1.インボイス制度・適格請求書とは?

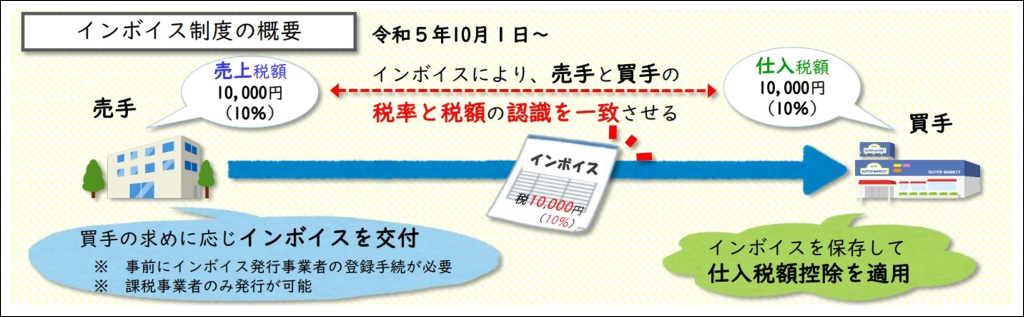

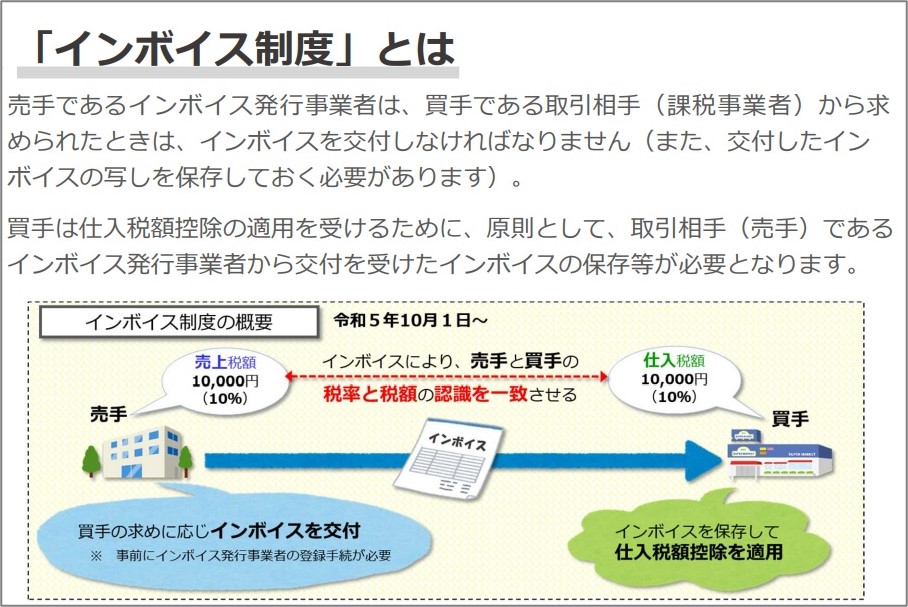

インボイス制度(適格請求書等保存方式)とは、複数税率(標準税率10%、軽減税率8%)に対応した仕入税額控除の方式です。

出典:国税庁・税務相談チャットボット

https://www.chat.nta.go.jp/invoice/app

インボイス制度(適格請求書等保存方式)が2023年10月1日から開始されると、インボイス発行者である売手は、買手から求められたときは、インボイス(適格請求書)を交付しなければなりません。

また交付したインボイスは、その写しを保存しておく必要があります。つまりインボイス制度になると、売手はインボイスの交付と写しの保存が義務づけられることになります。

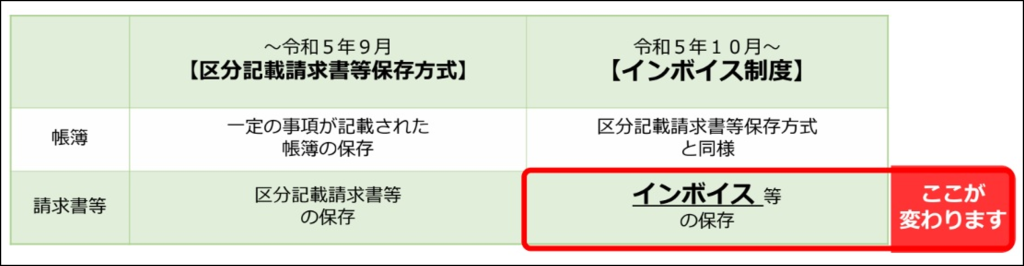

買手は、仕入税額控除の適用を受けるためには、帳簿のほか所轄の税務署長に申請し登録を受けた「インボイス発行事業者(適格請求書発行事業者)が交付するインボイスの保存」が要件となります。

出典:国税庁パンフレット 消費税 令和5年10月 インボイス制度が始まります!

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0022008-052.pdf

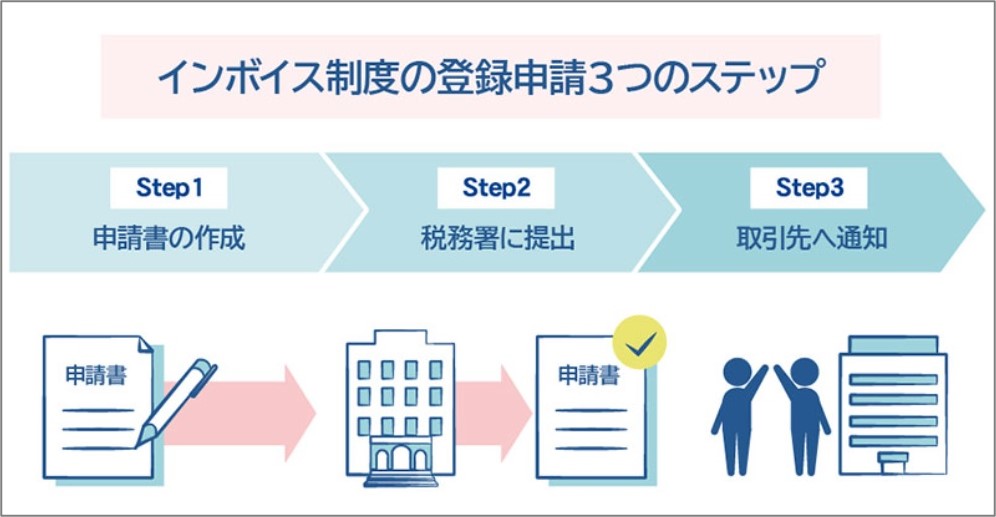

インボイスを発行するには、インボイス発行事業者(適格請求書発行事業者)となるための登録申請が必要です。登録がなされると、国税庁 適格請求書発行事業者公表サイト(公表サイト)に掲載されます。

インボイス発行事業者への登録申請をせずにT+法人番号を付与した請求書等を発行しても、インボイスにはなりません。

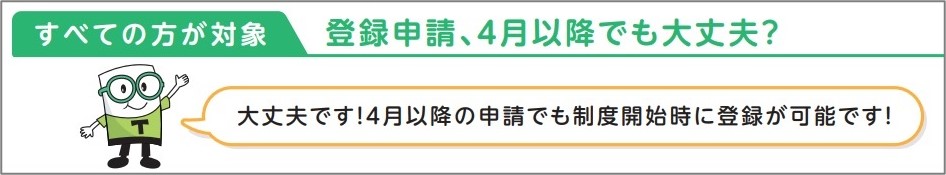

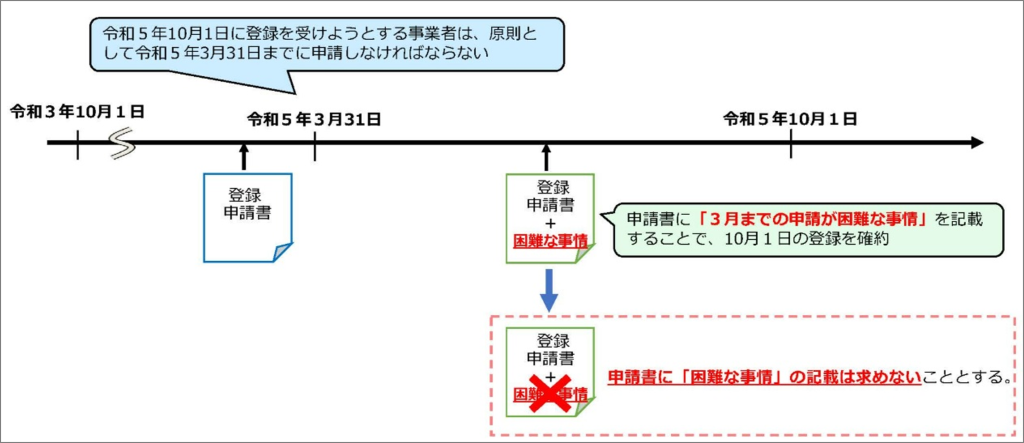

なお令和5年度税制改正大綱によって2023年10月1日のインボイス制度の開始時にインボイス発行事業者となるための登録申請の期限が緩和され、2023年4月以降の申請であっても制度開始と同時に登録することが可能となりました。(改正前のインボイス制度開始時の登録申請期限は2023年3月31日)

出典:国税庁パンフレット インボイス制度、支援措置があるって本当!?

https://www.mof.go.jp/tax_policy/summary/consumption/invoice.pdf

ただし、直前に登録申請をした場合には、制度開始時にインボイス公表サイトへの登録処理が完了しないことも考えられます。取引先に手間をかけさせないためにも、早めの登録申請を実施するようにしましょう。

登録申請には、概ね以下の処理期間が必要になります。

| 登録申請書の処理期間 | |

| e-Tax提出の場合 | 約3週間 |

| 書面提出の場合 | 約2か月 |

出典:国税庁 令和5年2月10日 適格請求書発行事業者の登録件数及び登録申請書の処理期間について

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/kensu_kikan.pdf

2.インボイス制度・適格簡易請求書のサンプル

インボイス(適格請求書等)は、売手が買手に対して適用税率や消費税額などを正確に伝えるために、「一定の事項」を記載した請求書等のことです。この「一定の事項」のうち一部の記載事項を省略した、いわゆる「簡易インボイス(適格簡易請求書)」というインボイスもあります。

この簡易インボイスについて、具体的なサンプルを見ながら記載事項等を確認していきましょう。

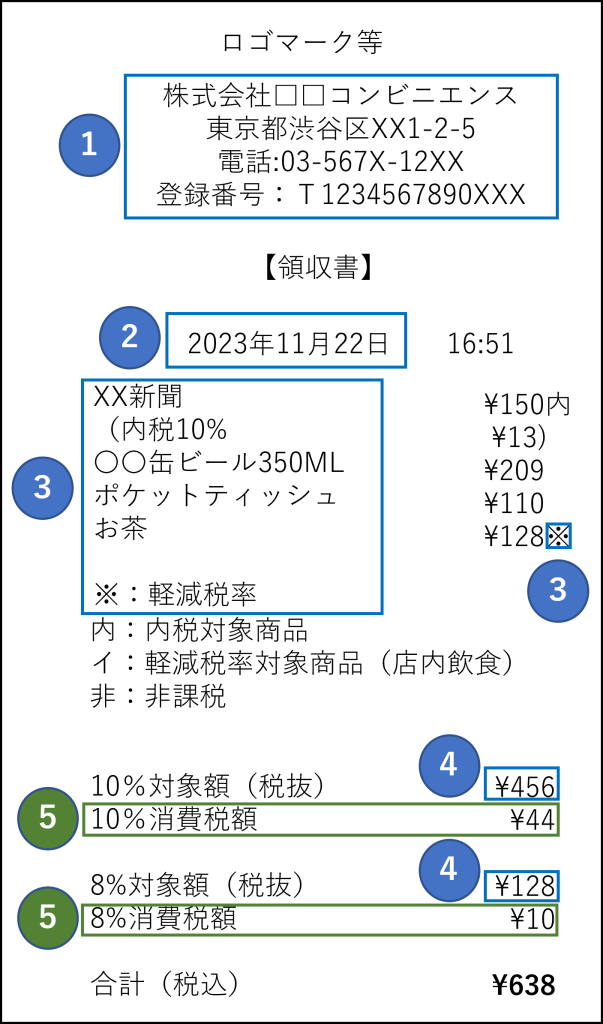

(1)適格簡易請求書・レシートのサンプル

レシートや領収書に利用される簡易インボイス(適格簡易請求書)は、通常のインボイス(適格請求書)よりも記載事項が少なくなります。具体的には、下表のように「書類の交付を受ける事業者の氏名又は名称」の記載が不要である点と、「税率ごとに区分した消費税額等」と「適用税率」については、いずれか一方の記載で良い、という点が異なります。

<別ページ>適格請求書(インボイス)と適格簡易請求書(簡易インボイス)との相違点

朱書き部分が適格請求書(インボイス)と適格簡易請求書(簡易インボイス)との相違点です。

| No | 簡易インボイスの交付が可能な事業 | 不特定多数の限定の有無 |

|---|---|---|

| ① | 小売業 | 限定無し (事業形態を問わず、適格簡易請求書の交付が可能)飲食店業飲食店業飲食店業飲食店業 |

| ② | 飲食店業 | |

| ③ | 写真業 | |

| ④ | 旅行業 | |

| ⑤ | タクシー業 | |

| ⑥ | 駐車場業 | 限定あり (不特定かつ多数の場合に限る)飲食店業 |

| ⑦ | その他これらの事業に準ずる事業 |

なお簡易インボイスとなるレシートのサンプルは、「消費税額等」と「適用税率」の両方を記載しています。レシートの場合は、サンプルに記載のように「消費税額」と「適用税率」は、共に記載されていることが一般的です。

またサンプルでは10%の内税商品(XX新聞 \150内)の例も記載しました。これはタバコなど法令・条例の規定により「税込みの小売定価」(内税商品)が定められている商品等を購入した例となります。 新聞は、書籍、雑誌、音楽CDなどと同様に、再販売価格維持制度の対象商品で「税込みの小売価格」(内税商品)で表示されることが一般的です。

また駅売店やコンビニで購入した新聞は8%の軽減税率**は適用されず、10%の標準税率が適用されます。

*著作物再販制度の対象となる著作物の範囲は6品目(書籍・雑誌,新聞及びレコード盤・音楽用テープ・音楽用CD)に限ります。

参考: 公正取引委員会

https://www.jftc.go.jp/info/nenpou/h12/12kakuron00002-11.html

**軽減税率の対象となる新聞とは、一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する週2回以上発行されるもので定期購読契約に基づくものに限ります。

参考:国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6102.htm

サンプルのように税込価額と税抜価額の商品を合わせて一つの簡易インボイスとする場合は、以下の記載が認められています。

- 「税込みの小売定価」は税抜化せずに、「税込みの小売定価」と合計した金額を算出(XX新聞 \150内)

- 「税率の異なるごとの税抜価額」合計した金額の表示(10%対象\456、8%対象\128)

- 「税率の異なるごとの税抜価額」を基礎として消費税額等を算出し、算出したそれぞれの金額について端数処理して記載(10%消費税額\44、8%消費税額\10、端数切捨額)

レシートは紙で受領することが一般的ですが、スマホで受領する電子レシートも既に実用化されています。先ほどの紙のレシートサンプルに記載された商品を実在のコンビニ(ミニストップ)で購入し、電子レシートで受領した例が下図となります。

参考:レシート明細「ウチゼイ(10%)\150内」は、英字新聞THE JAPAN NEWSの価格です。

定期購読時は、8%の軽減税率が適用されます。

出典:スマートレシート(東芝テック株式会社)

https://www.smartreceipt.jp/

この電子レシートでは、外税と内税を分けて消費税額等が記載されていますが、10%対象の消費税額を合計すると、紙のレシートサンプルと同様に44円(内税\13+外税\31)になることが分かります。

なお、この電子レシートの場合は、購入した商品の明細データをExcelでも利用可能なファイル形式(TSV*ファイル)で出力することが可能です。以下はExcelに取り込んだ例となります。

*Tab Separated Values:データの項目間が「タブ」で区切られているファイル

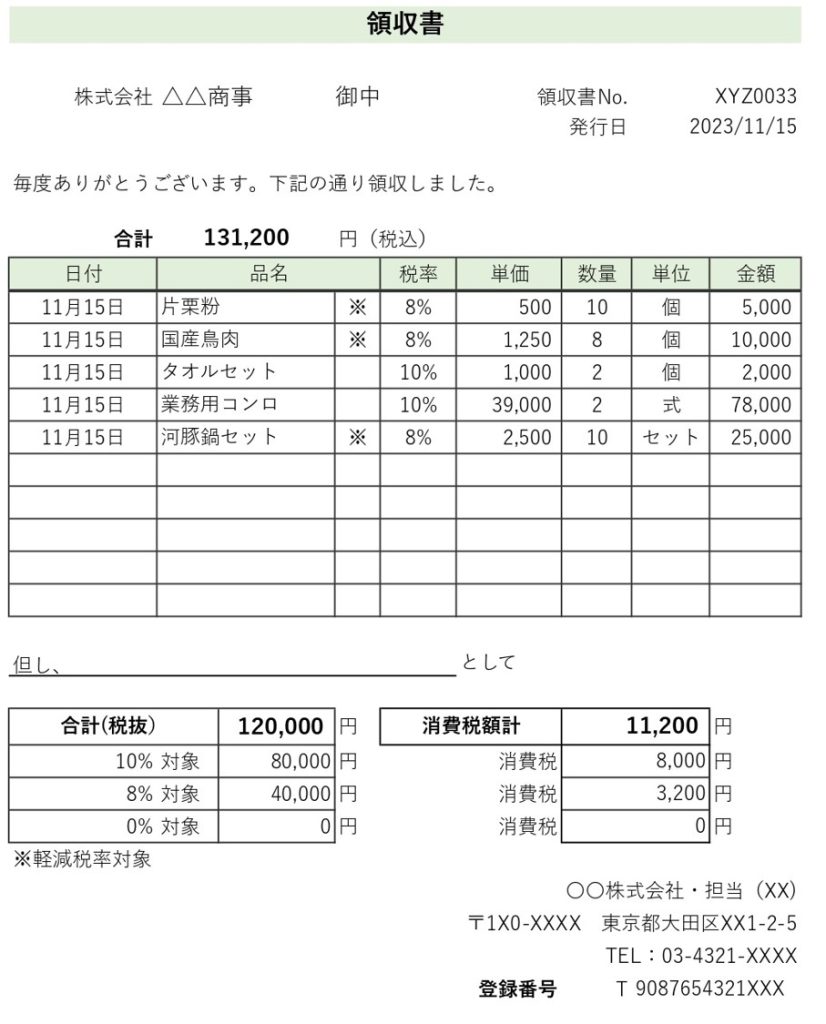

(2)適格簡易請求書・領収書のサンプル

領収書もレシートと同様に「適格簡易請求書(いわゆる簡易インボイス)の記載事項」で示した5項目が記載されていれば、インボイス制度対応の領収書となります。

なお簡易インボイスは「書類の交付を受ける事業者の氏名又は名称」は不要ですが、この領収書サンプルでは、交付先の名称等も記載できるようにしています。また「税率ごとに区分した消費税額等」と「適用税率」は、両方記載するタイプで作成しました。

3.インボイス制度・適格「簡易」請求書とは?

適格簡易請求書とは、記載項目が簡易的になった適格請求書(インボイス)のことです 。インボイス制度では、不特定多数を取引先とする事業を営む場合には、「請求書等受領者の名称」の記載を省略した簡易インボイス(適格簡易請求書)を交付することができます。ただし下表の①~⑤の事業の場合では、「相手方の氏名又は名称等を確認せず、取引条件等をあらかじめ提示して広く資産の譲渡等を行うことが通常の状態」ですので、事業形態を問わず簡易インボイスの交付が可能となります。

| No | 簡易インボイスの交付が可能な事業 | 不特定多数の限定の有無 |

|---|---|---|

| ① | 小売業 | 限定無し (事業形態を問わず、適格簡易請求書の交付が可能)飲食店業飲食店業飲食店業飲食店業 |

| ② | 飲食店業 | |

| ③ | 写真業 | |

| ④ | 旅行業 | |

| ⑤ | タクシー業 | |

| ⑥ | 駐車場業 | 限定あり (不特定かつ多数の場合に限る)飲食店業 |

| ⑦ | その他これらの事業に準ずる事業 |

出典:国税庁インボイスQ&A 問 24 適格請求書に代えて、適格簡易請求書を交付できるのは、どのような場合ですか。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=43

4.そもそもインボイス制度とは?

2023年(令和5年)10月1日から開始されるインボイス制度(適格請求書等保存方式)とは、「インボイス発行事業者が交付したインボイス(適格請求書)の消費税額」に基づいて、仕入税額控除を行う制度です。

現行の区分記載請求書等保存方式では、仕入先が免税事業者や消費者であっても仕入税額控除は可能です。しかし、インボイス制度になると、たとえ課税仕入であってもインボイス発行事業者が交付したインボイスがなければ、仕入税額控除はできません。

そのため自社が商品やサービスの買手になる場合、免税事業者からの仕入では消費税の仕入税額控除ができなくなるぶん、消費税の納付額は増えることになります。

ただし、インボイス制度開始から一定期間は、インボイス発行事業者以外の者からの課税仕入であっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が6年間設けられています。この経過措置を適用できる期間は、以下のとおりです。

| 令和5年(2023年)10月1日から令和8年(2026年)9月30日までの3年間 | 仕入税額相当額の 80% |

| 令和8年(2026年)10月1日から令和11年(2029年)9月30日までの3年間 | 仕入税額相当額の 50% |

なお仕入税額控除の適用を受けるには、インボイス(適格請求書)の保存のほか、帳簿への記入も必要です。帳簿へ記帳する際は、取引先が取引時点でインボイス発行事業者だったかを確認のうえ、100%の仕入税額控除なのか、経過措置が適用され80%もしくは50%となるのかを確認する必要があります。

5.インボイス制度の注意点

(1)インボイス制度・適格請求書発行には適格請求書発行事業者としての登録が必要

インボイス制度の開始に伴い、課税事業者がインボイス(適格請求書)を交付するためには、納税地を所轄する税務署長に対して登録申請書を提出し、インボイス発行事業者(適格請求書発行事業者)になる必要があります。つまり、課税事業者であっても登録をしなければインボイス発行事業者になれず、インボイスを発行することはできません。

登録申請の方法には、「郵送による登録申請手続」もありますが、登録申請書の処理期間が短い「e-Taxによる登録申請手続*」による登録申請がおすすめです。

*参考:「登録申請手続におけるe-Tax対応の概要」

[参考]インボイス発行事業者 公表サイト

登録申請手続きをした後は、税務署における審査が行われ、インボイス発行事業者として登録された場合、登録番号等の公表情報が記載された「登録通知書」が送付されます。また「国税庁適格請求書発行事業者公表サイト(公表サイト)」では、以下の登録情報が公表されます。

| 種別 | 公表サイトで確認できる情報 |

|---|---|

| 法人 | (1)法人名(2)本店又は主たる事務所の所在地(3)登録番号(4)登録年月日(5)登録取消(失効)年月日 |

| 人格のない社団等 | (1)名称(2)登録番号(3)登録年月日(4)登録取消(失効)年月日 |

| ※ 登録する事業者自身から公表の申出があった場合に限り、「本店又は主たる事務所の所在地」についても公表されるため、当該情報を確認することができます。 | |

| 個人事業者 | (1)氏名(2)登録番号(3)登録年月日(4)登録取消(失効)年月日 (住所は公表されません) |

| ※ 登録する事業者自身から公表の申出があった場合に限り、「主たる屋号、主たる事務所の所在地等」についても公表されるため、当該情報を確認することができます。 |

出典:国税庁 公表サイトに関するよくある質問「1-2 公表サイトではどのような情報が確認できますか。」

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei/kohyosite_yokuaru.pdf

公表サイトでは、法人、人格のない社団等、個人事業者のいずれであっても「登録番号」「登録年月日」「登録取消(失効)年月日」が公表されるので、法人名等と共に、取引先から受領した請求書等に記載されている番号が「登録番号」であるか、また記載された「登録番号」が取引時点において有効なものか(取消を受けたり、失効したりしていないか)を確認することができます。

出典:財務省 登録手続の見直し(案)と手続の柔軟化

https://www.mof.go.jp/tax_policy/summary/consumption/invoice/materials.html#a04

(2)適格請求書(請求書・納品書など)の保存が必要

インボイス発行事業者は、交付した適格請求書(請求書・納品書など)の写しや、提供した適格請求書における電磁的記録(インボイスの電子取引データ)を保存する義務があります。

またインボイス発行事業者は、提供した電磁的記録を「電磁的記録のまま」又は「 紙に印刷して」、約7年間(交付した日又は提供した日の属する課税期間の末日の翌日から2月を経過した日から7年間)納税地又はその取引に係る事務所、または、これらに準ずる所在地に保存しなければなりません。

インボイス制度では、消費税の仕入税額控除を受ける要件として、「電磁的記録による保存」ではなく、「紙(書面)に印刷した保存」も認められています。

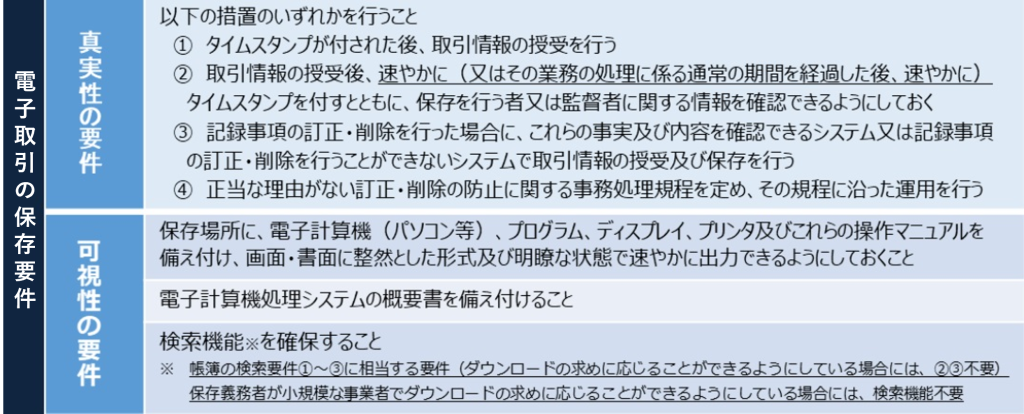

一方、電子帳簿等保存制度では、所得税法・法人税法上の保存義務者が請求書・領収書・契約書・見積書などに関する電子取引データを送付・受領した場合は、その電子取引データ(*)は下図に示す電子帳簿保存法に規定された「真実性の要件」と「可視性の要件」を満たして保存することが義務付けられています。

*出典:国税庁パンフレット 電子帳簿保存法が改正されました(R3.12 改訂)

下線部は令和3年度税制改正による変更箇所

https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021012-095_03.pdf#page=4

| *データ保存が義務化されている電子取引データ | |

|---|---|

| ① | 電子メールにより請求書や領収書等のデータ(本文・添付のPDFファイル等)を受領 |

| ② | インターネットのホームページからダウンロードした請求書や領収書等のデータ(PDFファイル等)又はホームページ上に表示される請求書や領収書等のスクリーンショットを利用 |

| ③ | 電子請求書や電子領収書の授受に係るクラウドサービスを利用 |

| ④ | クレジットカードの利用明細データ、交通系ICカードによる支払データ、スマートフォンアプリによる決済データ等を活用したクラウドサービスを利用 |

| ⑤ | 特定の取引に係るEDI(Electronic Data Interchange)システムを利用 |

| ⑥ | ペーパーレス化されたFAX機能を持つ複合機を利用 |

| ⑦ | 請求書や領収書等のデータをDVD等の記録媒体を介して受領 |

これらの電子取引データは、令和4年1月から電子帳簿保存法の規定に沿って保存することがすでに義務化されていますが、宥恕措置*により、令和5年12月31日までに行う電子取引については、保存すべき電子データをプリントアウトして保存し、税務調査等の際に提示・提出できるようにしていても差し支えありません。(ただし令和6年1月1日からは電子帳簿保存法の保存要件にしたがった電子取引データの保存対応が必要です)

*参考:財務省 電子取引データの出力書面等による保存措置の廃止(令和3年度税制改正)に関する宥恕措置について

https://www.mof.go.jp/tax_policy/1228_d2.pdf

なお電子取引をおこない仕入税額控除の適用を受けるためには、登録番号のほか軽減税率の対象品目である旨や税率ごとに合計した対価の額など、適格請求書等として必要な事項を満たすデータ(電子インボイス)の保存が必要となります。

そのため例えば日々の取引情報であるEDIデータ(電磁的記録)内に、登録番号が無くインボイスの記載要件を満たさない場合は、不足情報である登録番号等が記載されている書面を別途発行し、EDIデータと合わせて保存することで、仕入税額控除のための保存要件を満たすことになります。

参考:国税庁 インボイスQ&A 問78 書面と電磁的記録を合わせた仕入明細書

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=116