どうする⁉インボイス制度への対応作業~インボイス制度への事前対応ポイントと留意事項~

インボイス制度の開始まで1年を切りました。最近ではテレビCMでインボイス制度という言葉を良く聞くようになりましたが、毎年行われる税制改正などとあまり変わらないのでは?と考える事業者も多いかもしれません。

確かにインボイス制度も消費税に関する改正対応には違いありませんが、インボイス制度は、顧問先の税理士などに相談すれば対応が完了するものではありません。更にインボイス制度は、従来の税制対応とは異なり、自社だけで対応が完了するものでもありません。インボイス制度開始前の今から対応しておく準備作業があります。

どんな準備を、今、進めていかなければならないのでしょうか、今回は、インボイス制度への対応準備として、今やるべき対応ポイントについて解説します。

1.インボイス制度開始前の対応準備(取引先の登録確認)

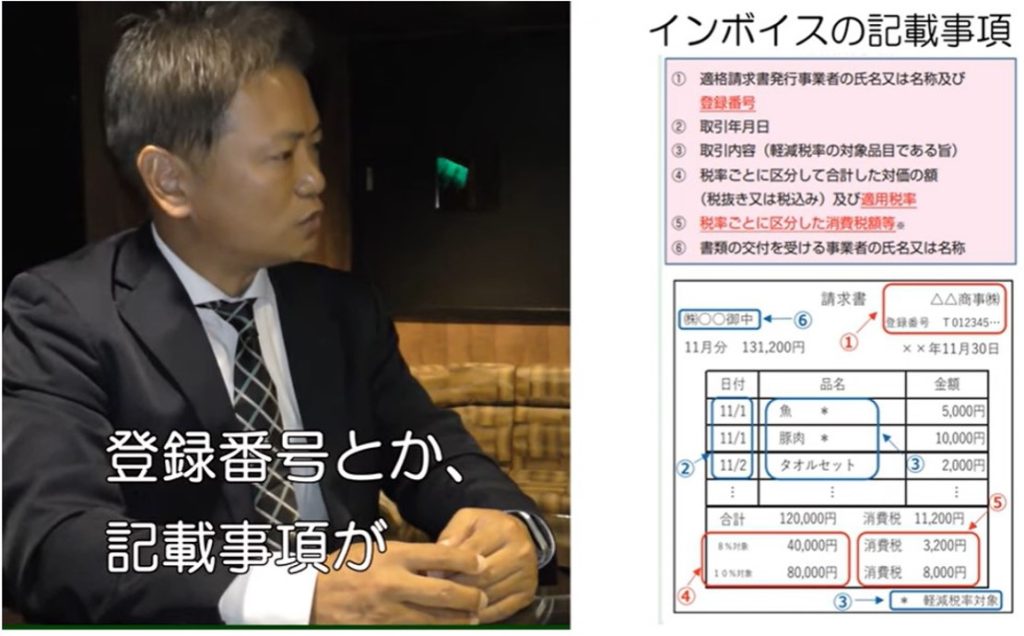

令和5年(2023年)10月から開始するインボイス制度ですが、「インボイスって何?」と取引先から聞かれた場合、正しく説明出来るでしょうか。以下は、国税庁の動画チャンネルで公開されているドラマ「インボイス制度ってなあに?第1部(飲食業編)」のワンシーンです。

出典:国税庁動画チャンネル ドラマ「インボイス制度ってなあに?(第一部)」【大阪国税局】

https://www.youtube.com/watch?v=2sPi6vttcGs

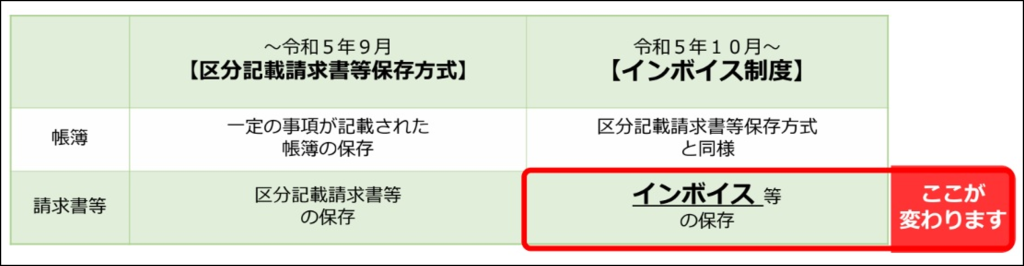

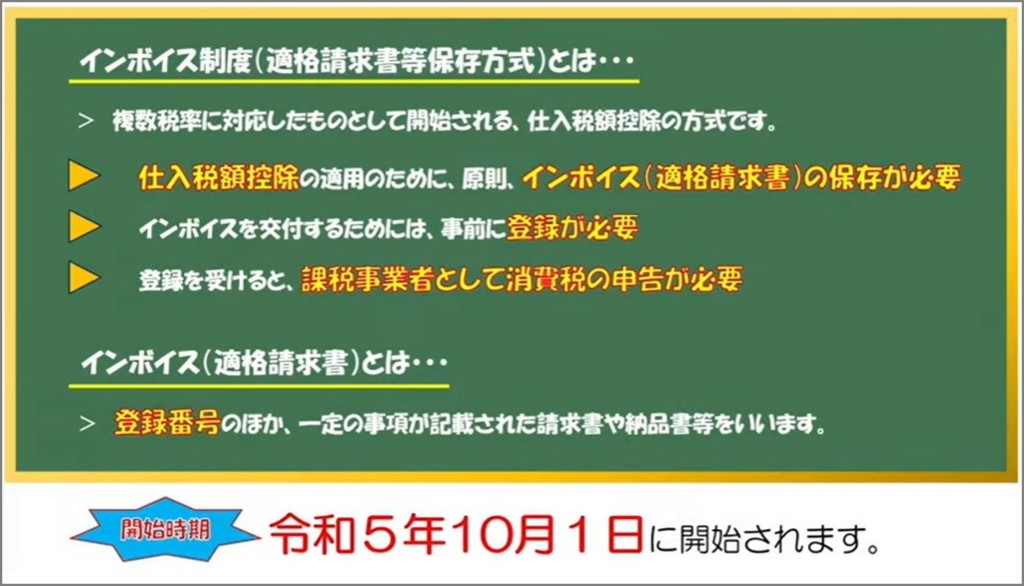

インボイス制度(適格請求書等保存方式)とは、「複数税率に対応したものとして開始される、消費税の仕入税額控除の金額を正しく計算するための方式」です。対応ポイントとしては、下図に記載の3点と、インボイス制度開始前に是非留意しておきたい1点(計4点)があります。

出典:国税庁動画チャンネル 消費税インボイス登録申請手続【東京国税局】https://www.youtube.com/watch?v=Q085cnyFZA0

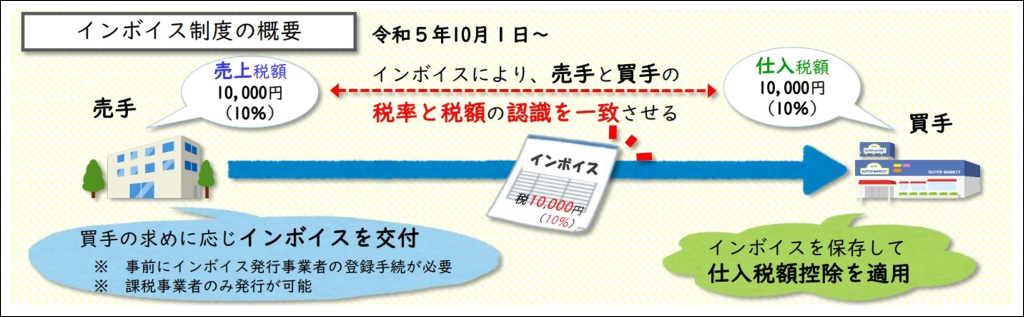

1つ目のポイントは、「仕入税額控除の適用を受けるためには、インボイス(適格請求書)の保存が必要」となることです。売手(受注者)が、買手(発注者)に対して、適用税率や消費税額等を正しく伝えるための手段としてインボイスを交付し、買手は売手から交付されたインボイスを保存することで、仕入税額控除の要件を満たすことになります。

インボイスの保存が必要なので、インボイスとなる書類(請求書、納品書、領収書等)を保存しなくてはなりません。インボイスとなる書類とは、消費税法上「登録番号のほか、一定の事項が記載された請求書や納品書等」のことです。様式は定まっていませんが、一定の記載要件を満たしたものでなければなりません。これを正式には、適格請求書といいます。

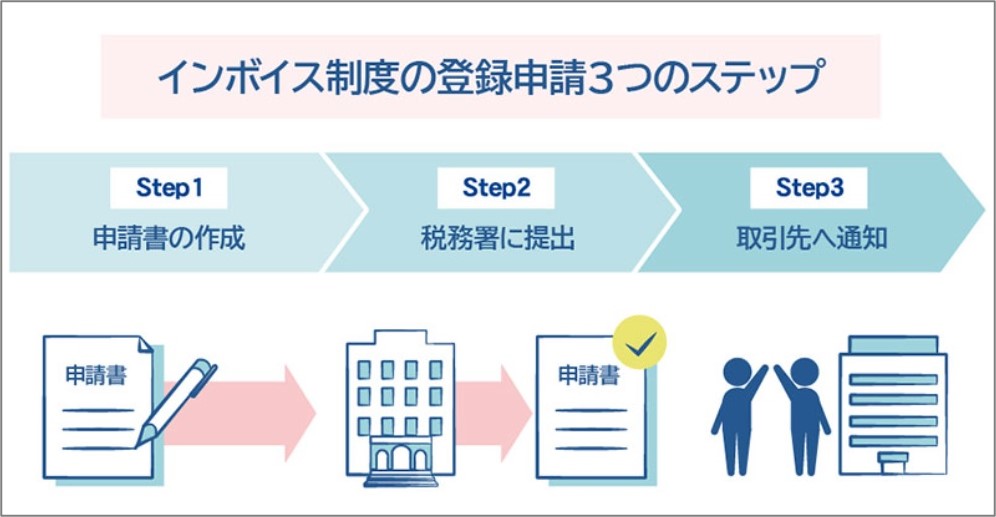

2つ目のポイントは、「インボイスを交付するには、事前に所轄の税務署にインボイス発行事業者としての登録が必要」となることです。自社が現状、消費税を納める課税事業者であっても、インボイスを交付する際には、この事前登録が必要です。

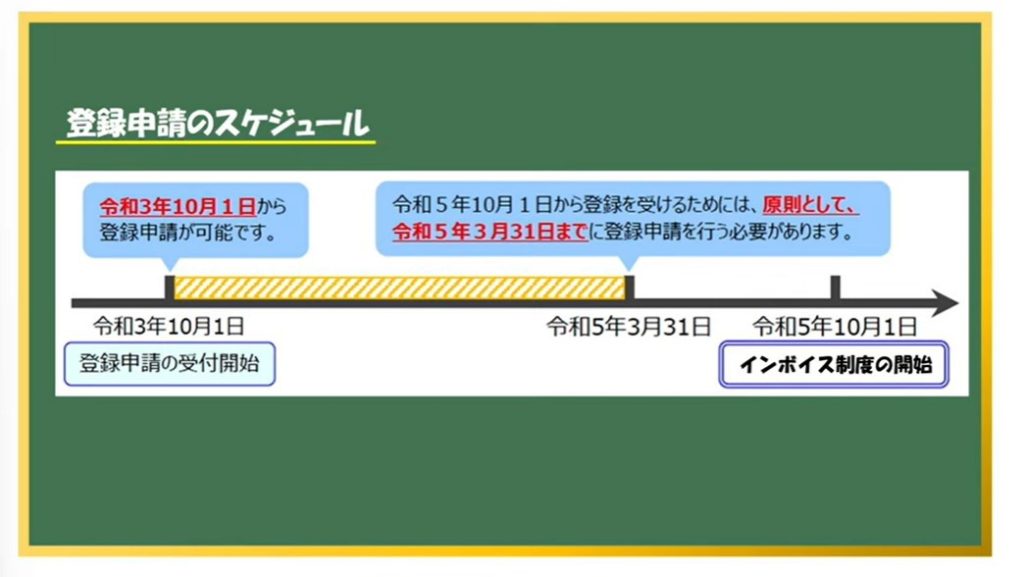

登録申請のスケジュールは下図の通りです。令和5年(2023年)10月1日から登録を受けるためには、令和5年3月31日までに登録申請を行う必要があります。

出典:国税庁動画チャンネル 消費税インボイス登録申請手続【東京国税局】https://www.youtube.com/watch?v=Q085cnyFZA0

3つ目のポイントは、「登録を受けるには、課税事業者になる必要」があります。現状、自社が課税売上高1,000万円以下の免税事業者の場合は、インボイス発行事業者に登録すると、消費税の申告が必要になります。

更に、4つ目のポイントとしては、インボイス対応は自社だけで対応すれば済むものではない、ということです。取引先との事前対応が必要です。こうした事前対応は、従来の税制対応とは大きく異なる点となります。

具体的には、自社の登録番号やインボイスとする書類内容を通知し取引先との認識を共有する対応が、インボイス制度開始前に必要です。同時に、取引先が「適格請求書発行事業者の登録を行った登録事業者(あるいは今後登録予定)」なのかについても、事前に把握する必要があります。

自社のインボイス制度に係る対応だけでなく、取引先の登録状況や対応内容を、「取引先ごとに」確認することは、相当な手間となります。また一口に取引先といっても、棚卸資産の購入先だけが取引先ではありません。

冒頭の動画のように、会社の接待交際費で利用する国内の飲食店(動画ではスナック)なども登録事業者かどうかを確認すべき取引先となります。

特に会社の接待交際費で利用する飲食店の場合は、その全てが登録事業者(適格請求書発行事業者)になっているとは限りません。そのため登録確認と共に、場合によっては、動画のようにインボイス制度の概要等を説明する可能性もあり得ます。

もっとも「インボイスって何?」「インボイス制度を教えて」と言われても、口頭だけで説明するのは無理がありそうです。動画では以下のように取引先に説明するシーンがあります。

出典:国税庁動画チャンネル ドラマ「インボイス制度ってなあに?(第一部)」【大阪国税局】

https://www.youtube.com/watch?v=2sPi6vttcGs

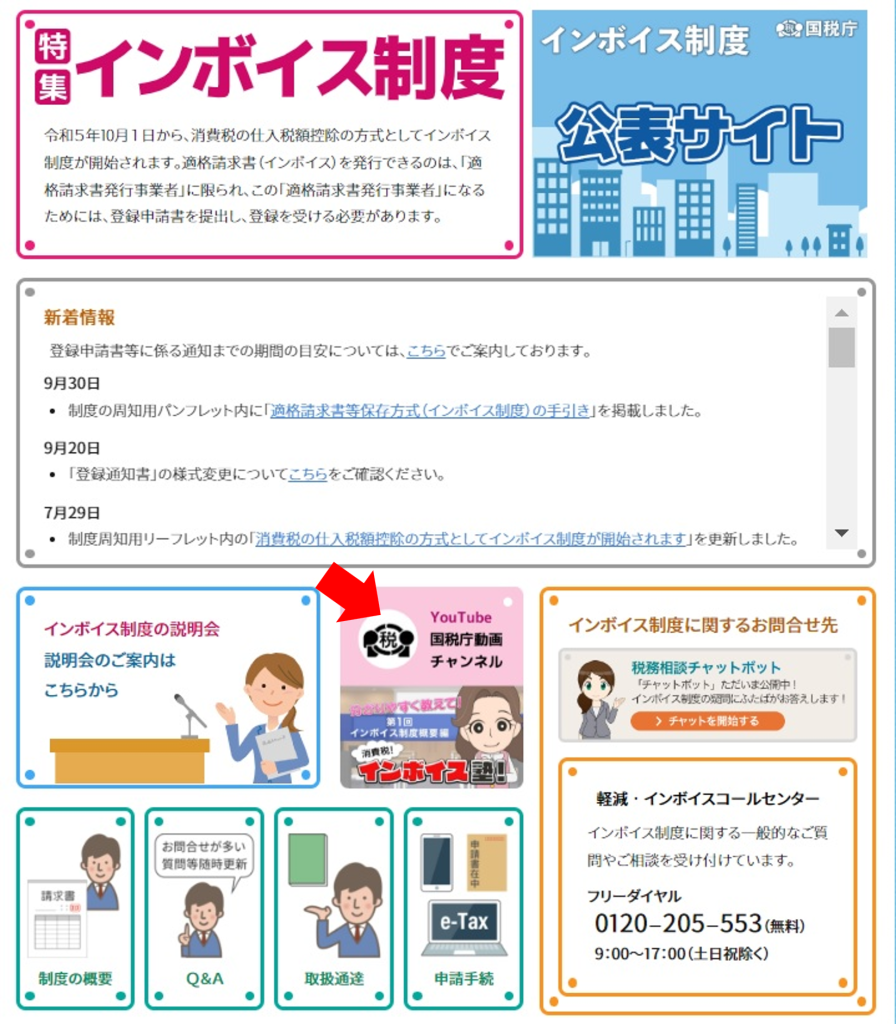

仮に取引先からインボイス制度への説明が求められた場合は、先ずは以下の「国税庁 特集インボイス制度*」のWebサイトをご案内することが無難です。

出典:国税庁 特集 インボイス制度

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

2.取引先における登録申請の選択

自社の取引先が「適格請求書発行事業者の登録申請」を行うかどうかは、取引先の任意です。動画の中では以下のような選択シーンが示されていました。

出典:国税庁動画チャンネル ドラマ「インボイス制度ってなあに?(第一部)」【大阪国税局】

https://www.youtube.com/watch?v=2sPi6vttcGs

画面左のスナックの場合は、「接待で使うお客さんが多いため登録申請を選択」と記載されています。この場合、インボイス制度後は、お客さん(売上先)から登録番号等が記載されたインボイスとなる領収書等の交付を求められることが多い(そのため登録申請が必要)、と判断したことになります。

インボイスが必要となる売上先は、簡易課税を選択していない課税事業者で、仕入税額控除を受けたい事業者です。こうした課税事業者がインボイス制度後に仕入税額控除を受けるためには、交付された請求書、領収書等のインボイスの保存が必須となります。

一方、画面右の小料理屋の場合は、「消費税を申告する必要のないお客さんが多いため登録申請をしない」と記載されています。この場合、お客さん(売上先)は、消費者や免税事業者が多いため、インボイスとなる領収書等の交付を求められることは少ない(そのため登録申請も不要)、と判断したことになります。

このように取引先がインボイス発行事業者(登録事業者)になるのか、ならない(非登録事業者)かの判断は、各事業者に委ねられています。いずれの選択を行う場合であっても、取引先にいずれかの選択を強要してはならないことに留意しましょう。

3.簡易インボイス(適格簡易請求書)の発行事業者

インボイス制度後は、自社の取引先の中に、以下の事業者が含まれる場合は、受領するレシート、領収書等が、登録番号の記載のある簡易インボイス(適格簡易請求書)なのかどうかを確認する必要あります。

—————————————————————————————————-

【適格簡易請求書を発行できる事業者】

① 小売業

② 飲食店業

③ 写真業

④ 旅行業

⑤ タクシー業

⑥ 駐車場業(不特定かつ多数の者に対するものに限ります。)

⑦ その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業⼩売業

—————————————————————————————————-

出典:国税庁 インボイス制度に関するQ&A 問24 適格簡易請求書の交付ができる事業

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=40

多くの事業者は、インボイス制度後も飲食店や小売店、タクシー等を利用することが想定されます。ただしインボイス制度になると、事業者の中には適格請求書発行事業者以外の利用を避ける可能性があります。

令和5年(2023年)10月1日からは、インボイス又は簡易インボイスの受領がなければ、原則、仕入税額控除の適用が受けられないからです。なお制度開始後6年間は、経過措置の適用によって、仕入税額相当額の一定割合(80%、50%)を仕入税額として控除できますが、この処理を行うには受領するレシート・領収書等が区分記載請求書の記載要件を満たしていることを確認し保存することと、帳簿に経過措置の適用を受ける旨の記載が必要となるため、事務負担が増すことは避けられません。

—————————————————————————————————-

【インボイス制度後(2023年10月1日後)】

①登録番号が記載され、(簡易)インボイスになっているレシート・領収書等 ⇒仕入税額控除可能

②登録番号の記載がなく(簡易)インボイスになっていないレシート・領収書等⇒仕入税額控除不可*

*制度開始後6年間は、免税事業者等からの課税仕入れについて、仕入税額相当額の一定割合を仕入税額として控除できる経過措置(令和5年10月1日~3年間:80%控除可能、令和8年10月1日~3年間:50%控除可能)が設けられています。この経過措置による仕入税額控除の適用に当たっては、免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存とこの経過措置の適用を受ける旨(80%控除・50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要です。

—————————————————————————————————-

飲食店や小売店を初めて利用する場合など現実的には、利用前に登録事業者か非登録事業者かを確認するのは、難しい場合もあると思います。また、流しのタクシーのように、手を挙げて止まるまで登録事業者のタクシーが来るのか分からない場合は、タクシーを止めてから乗車前に確認する事態があり得ます。

なお実際には非登録事業者だからといって、飲食や乗車等の利用を取り止めることは少ないと思いますが、受領するレシート等を見て、登録番号の有無の他にもインボイスの記載要件を満たすレシート・領収書等になっているのかどうかは、確認できるようにしておきましょう。

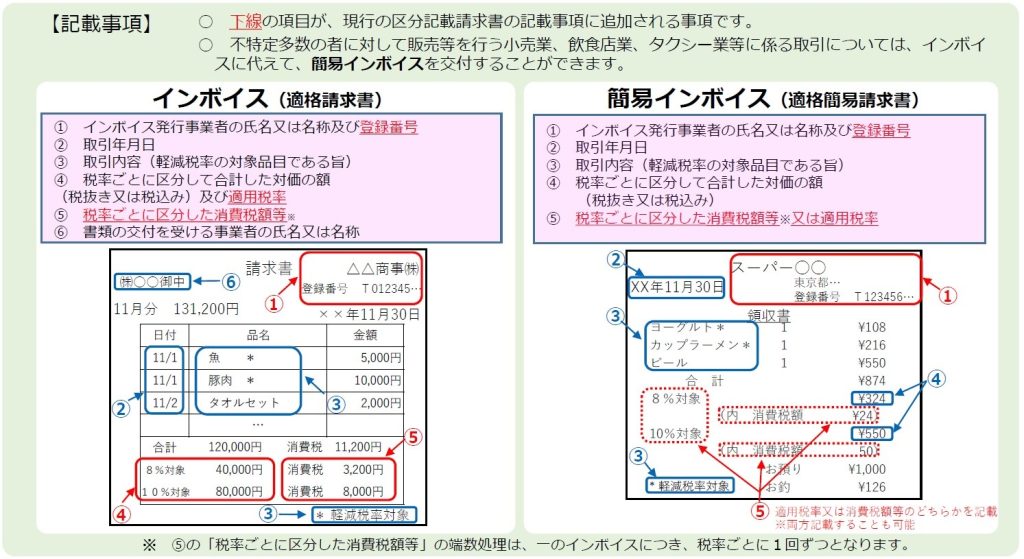

参考までにインボイス(適格請求書)と簡易インボイス(適格簡易請求書)の記載事項を下図に示します。

出典:国税庁 インボイス制度 オンライン説明会 基礎編

https://drive.google.com/file/d/18pDUuuL4ta_5D7bkaIe3iezOsE16WMve/view

なお簡易インボイスの場合は、インボイスの記載事項よりも文字通り簡易なものとされていて、インボイスの記載事項と比べると、「書類の交付を受ける事業者の氏名又は名称」の記載が不要である点と、「税率ごとに区分した消費税額等」又は「適用税率」のいずれか一方の記載で足りる、という点が異なります。

4.インボイス制度開始前の対応作業

インボイス制度が開始される前に行う対応作業としては、(1)売手の対応作業と(2)買手の対応作業があります。また売手も買手も電子インボイスに対応していくことを考えれば、(3)システム対応作業も必須となります。

国税庁の動画チャンネルでは、以下の資料が公開されています。

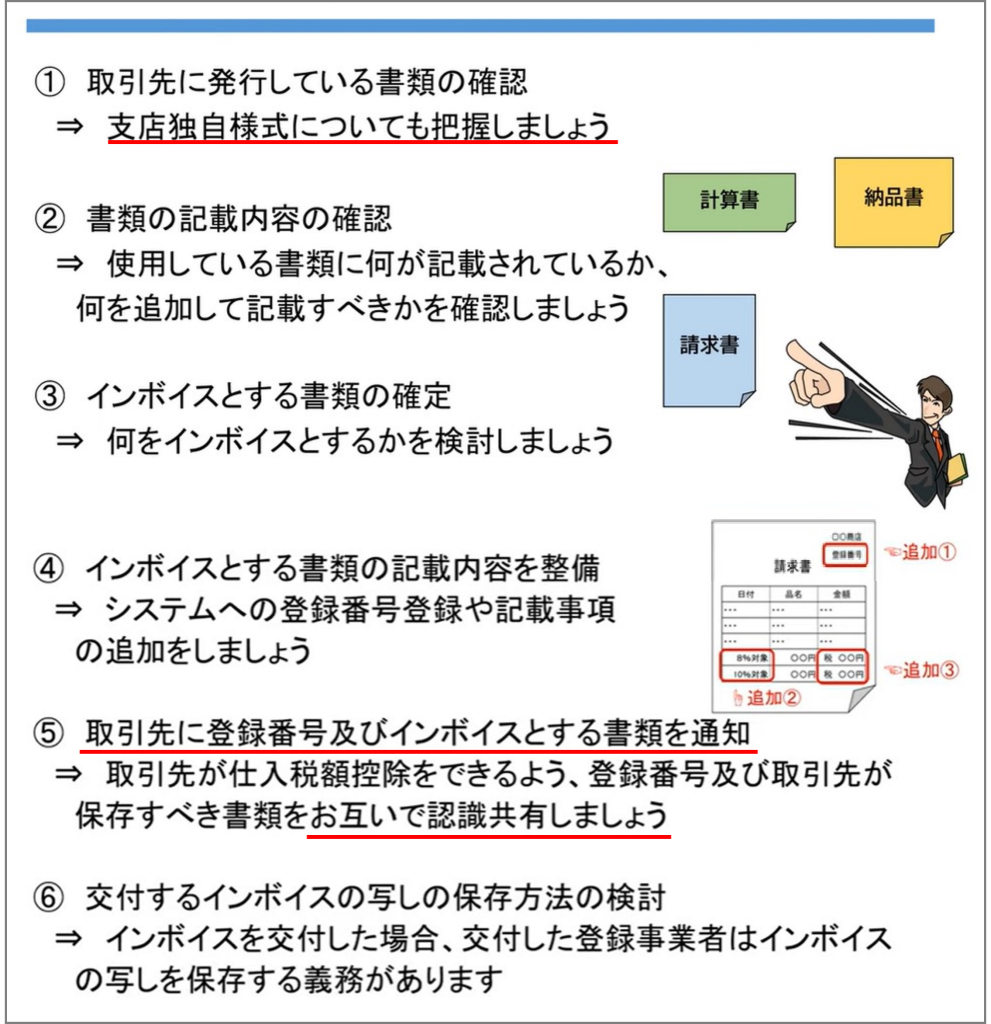

(1)売手の対応作業

売手の準備作業としては、下記6点が示されています。インボイス制度が他の税制改正と大きく異なる点が、この資料でも示されています。⑤の「取引先との認識共有」は、制度開始前に必要な対応作業です。多くの取引先に対して「登録番号とインボイスとする書類を通知」するのは、インボイス制度開始前の今です。インボイス制度後の通知では、取引先から「遅い」とクレームを受ける可能性もあります。

出典:国税庁 インボイス制度の開始に向けた検討(第1部 事前準備編)【東京国税局】

https://www.youtube.com/watch?v=5XFYx1vcU8E

もっとも登録番号は、取引先でも調べられるのでは?と思うかもしれません。確かにその通りですが、取引先も全ての取引先の登録状況を調べるのは、相当な手間がかかっているはずです。自社の登録番号の通知と共に、自社が交付するインボイスで取引先が仕入税額控除を受けることができるか、また保存すべき書類の種類などについて、取引先と認識を合わせておくことが必要です。

ところで東京国税局が公開している本動画は、副題として「取引先の多い(大規模な)事業者向け」の資料となっています。大規模事業者が特に注意すべき点は、①に記載の「取引先に発行している書類の確認」をする際に、「支店独自(の請求書等の)様式についても把握」することです。

大規模事業者の中でも、特に多業種にわたる製品・サービス等を扱っている場合は、支店独自の請求書や納品書等を発行している場合があり得ます。仮に支店独自の請求書、納品書、領収書等の様式であっても、取引先が仕入税額控除を受けられるのか、本社管理部門などで、④に記載の「インボイスとする書類の記載内容の整備」を行いながら、支店独自の交付様式を確認する事前対応が必要です。

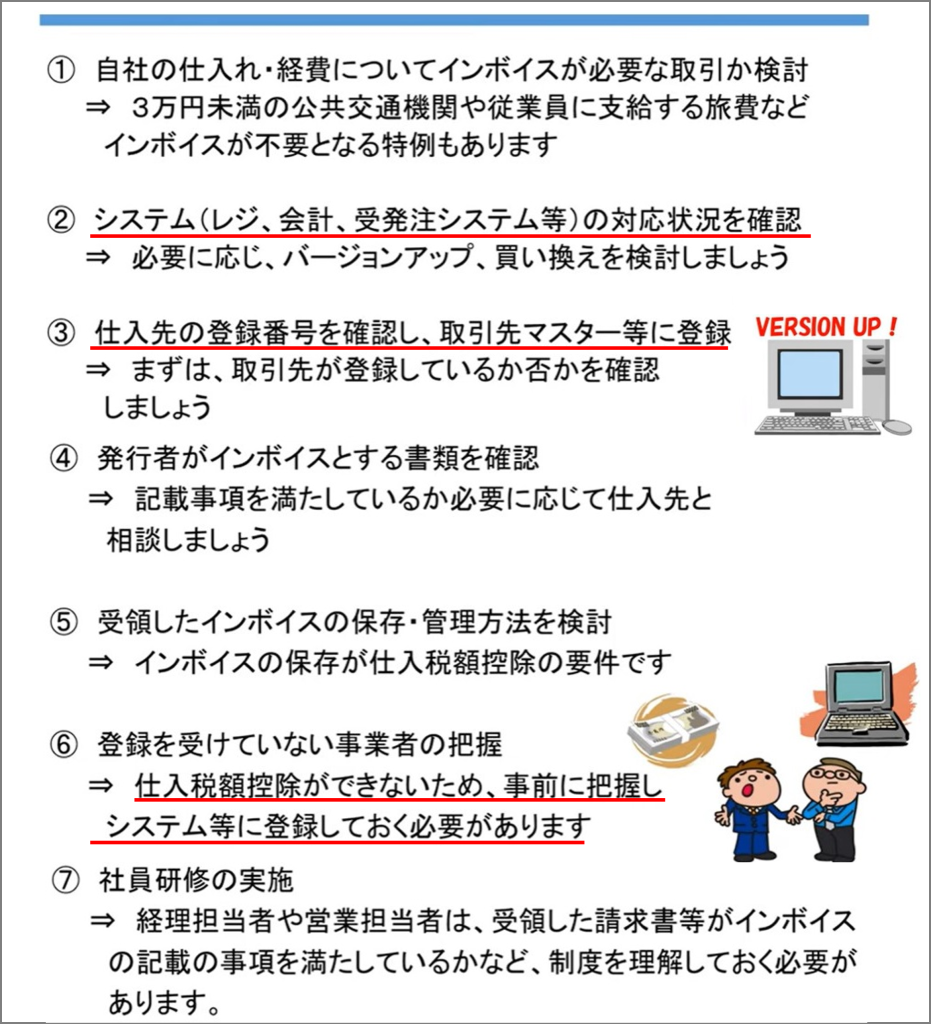

(2)買手の対応作業

買手の対応作業は、下記7点が示されています。

出典:国税庁 インボイス制度の開始に向けた検討(第1部 事前準備編)【東京国税局】

https://www.youtube.com/watch?v=5XFYx1vcU8E

買手の立場で特に留意すべき点は、受領したインボイスの登録番号に係る管理です。登録番号の有無を確認するだけでなく、記載された登録番号が取引時点で有効な登録番号だったのか(取引日時点で登録事業者になっていたのか)、国税庁の公表サイト(インボイス制度 適格請求書発行事業者公表サイト*)で確認する必要があります。

*インボイス制度 適格請求書発行事業者公表サイト

https://www.invoice-kohyo.nta.go.jp/

また簡易インボイスであるレシート・領収書等は、紙で発行されることがほとんどです。そのため、登録番号(Tプラス13桁の法人番号または数字)を手作業で経費精算システム等に入力する場合は、入力ミスの有無についての確認対応が必須となります。

(3)システムの対応作業

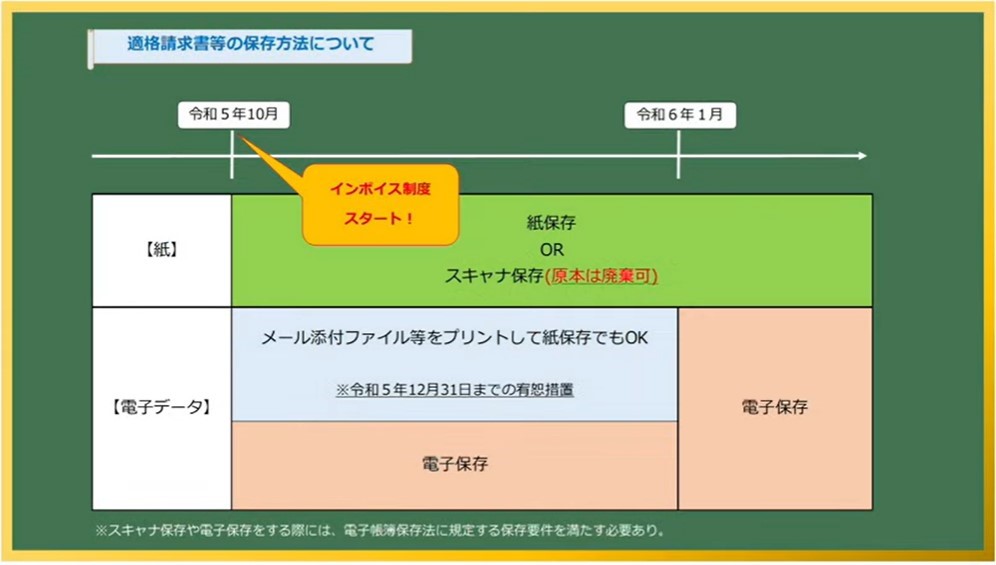

インボイス制度に対応するには、既存システム(会計、受発注システム、レジ等)に対するバージョンアップなどへの対応が欠かせませんが、その改修タイミングは、下図を見て検討してすることが求められます。

出典:国税庁 インボイス制度の開始に向けた検討(第1部 事前準備編)【東京国税局】

https://www.youtube.com/watch?v=5XFYx1vcU8E

現状、紙(書面)で受領した請求書等は、紙(書面)のまま保存するか、スキャナ等を用いて、電帳法によるスキャナ保存を適用することが可能です。電子帳簿保存法に規定されたスキャナ保存を既に運用している場合は、インボイス制度への対応も、バージョンアップ等でシステムの改修対応は進められると思います。

一方で、紙で受領した書類を紙で保存し、メール等の電子データで受領した書類もプリントアウトし、紙で保存している事業者は、令和6年1月には電子取引の電子保存は、電子化に切り替えざるを得なくなります。

図に記載の通り、紙(書面)で受領した請求書等は、紙で保存し仕入税額控除を受けることは令和6年1月以降も可能です。しかしWebサイトや電子メールなどの電子取引によって受領した請求書、領収書等のPDFなどを、紙に印刷して保存する対応は、宥恕措置が切れる令和6年1月以降出来なくなります。

仮に紙で受領した請求書等を紙のまま保存する運用を継続する場合は、紙による保存対応と、電子取引による電子保存への対応を、令和6年1月以降は両立させなくてはなりません。

こうした運用は、紙保存で統一してきた事業者にとっては、紙保存と電子保存が混在することになるので、事務負担が増すことに他なりません。宥恕措置が切れる(令和5年12月31日まで)前に、可能な限り電子保存に切り替えていくことを検討しましょう。

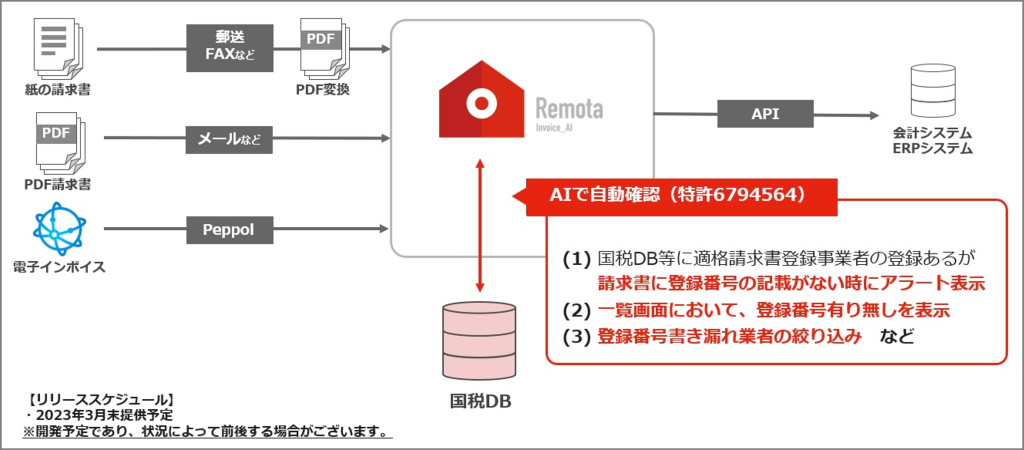

私たちファーストアカウンティングは、下図に示すように「紙の請求書」「メール等によるPDF請求書」更には「電子インボイス(Peppolによるデジタルインボイス)による請求書」を、1つのシステムで集約し、インボイスの記載事項をAIが読み取り登録事業者番号等を自動確認することで、経理のDX(デジタルトランスフォーメーション)を実現するシステムを提供予定です。

出典:FAST ACCOUNTING 紹介資料

紙のレシート・領収書等は、インボイス制度を迎えても無くなりません。紙に記載の登録番号を手入力し、国税庁の公表サイトで1件ずつ確認しなくて済むようなITソリューションの適用を、この機会に積極的に検討していきましょう。

私たちファーストアカウンティングにお問合せ頂くことをお待ちしています。