改正電帳法の課題、ご存知でしょうか?No.2 ~電子取引のデータ保存が義務化されました!~

電子メールで受領したPDFの請求書・領収書等の取引情報は、現在はそのPDFを印刷しこれを書面で保存することも認められていますが、令和4年1月1日から施行される令和3年度の改正電子帳簿保存法(税制改正後の要件)では、電子保存することが必須になります。

PDFデータは元々電子データなのだから、電子保存が必須になったとしても特に問題無いと思っている方もいるかもしれません。確かにPDFの電子取引データを単にファイルサーバに電子保存しておけば良いのであれば、取り組むべき課題にはなりません。しかし電子保存にあたっては、法的要件を満たした検索機能を確保することや、場合によってはタイムスタンプの付与も行うシステム化への対応が求められている、とすれば、これは決して簡単なことではありません。

特にこれから電子保存を進めていく企業は、今回の電子帳簿保存法の改正でどのような実務上の課題が発生し得るのか、業務全般から見直すことも求められます。今回は、システム対応を行う際の実務上の課題に焦点をあててお話したいと思います。

1. 改正電子帳簿保存法の施行まで、あと3か月半

経理を担当している人でも、電子帳簿保存法自体が充分に認知されているとは思えません。ましてや何が改正されて、どんな課題が発生するのかを現場で気づくことは難しいです。仮に経理の現場業務でPDFの領収書や請求書を来年の1月以降も紙に印刷して保存しても、現場ではそれが法令違反になっているとは分からないと思います。

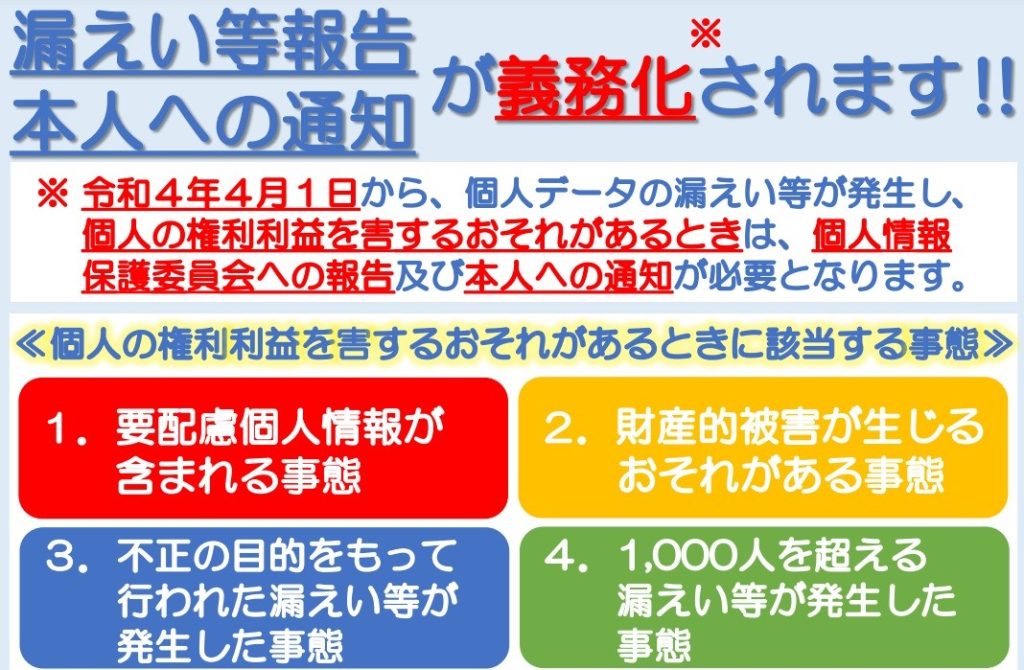

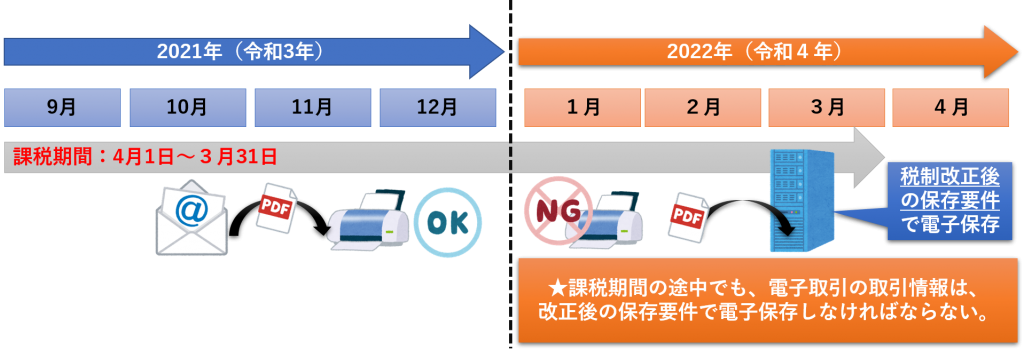

企業は、今回の改正された電子帳簿保存法の電子取引による保存要件を遵守しなければなりません。加えて今回の対応準備期間は、2021年末までに完了させる必要があります。今年はもうあと3か月半しか残っていません。またこの2021年末という期限は、企業の課税期間とは関係ありません。この課題認識を図にすると下記のようになります。

図のような課税期間の途中であっても2022年(令和4年)1月1日からの電子取引は、印刷して保存することは認められず、法的要件を満たした電子保存が必要となります。電子帳簿保存法一問一答の問9では、下記のように記載されています。

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 参照先はこちら |

|

|---|---|

| 問9 | 当社の課税期間は、令和3年4月1日から令和4年3月31日までですが、令和4年1月1日以後に行う電子取引の取引情報については、課税期間の途中であっても、令和3年度の税制改正後の要件で保存しなければならないのでしょうか。 |

| 回答 | 令和4年1月1日以後に行う電子取引の取引情報については、改正後の保存要件により保存しなければなりません。 |

| 解説 | 令和3年度税制改正における電子帳簿保存法の改正の施行日は令和4年1月1日であり、同日以後に行う電子取引の取引情報については改正後の要件に従って保存を行う必要があります(令3改正法附則82⑥)。 したがって、同一課税期間に行う電子取引の取引情報であっても、令和3年12 月31 日までに行う電子取引と令和4年1月1日以後行う電子取引とではその取引情報の保存要件が異なることとなりますので注意してください。 |

問9の解説では「令和4年1月1日以後行う電子取引とではその取引情報の保存要件が異なることとなりますので注意してください」と記載されていますが、本質的な課題は、こうした注意喚起をコロナ禍の現在だからこそ、もっと大々的に広報しないと、多くの企業で法令違反となるリスクに直面している、ことだと思います。

2. 法令によって取扱が異なる電子取引データの保存要件

一般的に理解しづらいと言われている電子帳簿保存法ですが、今回の令和3年度の改正電子帳簿保存法では、更に理解しづらいと思われる点があります。

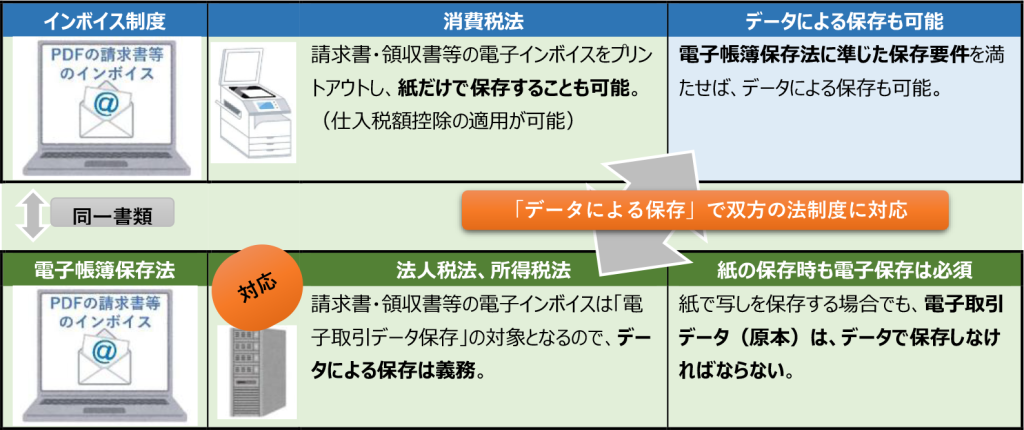

電子取引の取引情報を電子保存(電磁的保存)する場合、適用する法令により書面への印刷・保存に対する取扱いが異なっているのです。 (源泉徴収に係る所得税を除く)所得税と法人税法では、PDF等の請求書・領収書等の電子取引情報は、印刷しこれを書面(紙)で保存することは認められませんが、消費税における電子取引情報の電磁的記録の保存については、書面(紙)に出力し紙で保存することが、現状通り認められています。図にすると下記のようになります。

この授受した電子取引データが法令によって取り扱いが異なる件については、電子帳簿保存法一問一答の問21で下記のように記載されています。

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 参照先はこちら |

|

|---|---|

| 問21 | 電子取引で授受したデータについて、所得税法・法人税法と消費税法で取扱いにどのような違いがあるのですか。 |

| 回答 | 令和3年度の税制改正により、所得税(源泉徴収に係る所得税を除きます。)及び法人税に係る保存義務者については、令和4年1月1日以後行う電子取引の取引情報に係る電磁的記録を書面やマイクロフィルム(以下「書面等」といいます。)に出力して保存する措置が廃止されましたので、その電磁的記録を一定の要件の下、保存しなければならないこととされました。 |

| 一方、消費税に係る保存義務者が行う電子取引の取引情報に係る電磁的記録の保存については、その保存の有無が税額計算に影響を及ぼすことなどを勘案して、令和4年1月1日以後も引き続き、その電磁的記録を書面に出力することにより保存することも認められています(令和5年10月の適格請求書等保存方式の導入に伴う電子インボイスの保存についても、【問4】のとおり一定の方法により出力した書面の保存により仕入税額控除の適用が可能です。)。 | |

上記回答欄の「【問4】のとおりの方法」というのは、次の記載を示しています。「また、電子取引の取引情報に係る電磁的記録を出力した書面等については、保存書類(国税関係書類以外の書類)として取り扱わないこととされましたが、消費税法上、電子インボイスを整然とした形式及び明瞭な状態で出力した書面を保存した場合には、仕入税額控除の適用を受けることができます。」

つまり書面に出力し保存する場合は、整然とした形式及び明瞭な状態で出力した紙を保存することであれば、仕入税額控除が現状通り認められる、ということになります。

もっとも消費税法で書面(紙)の出力と保存が認められても、所得税法、法人税法では電子保存が義務化されたことによって、この要件に対応する取引データを電子保存するシステムを保有していない会社は、あと三ヶ月半あまりで何らかのシステム化対応を完了させなければなりません。

本件は基本的に全ての会社が令和4年1月1日以降に行う電子取引について、法的要件に合わせた電子保存が求められているものです。つまり年内という限られた期間内での新たなシステム化対応を完了させなければならない、ことになります。

電子取引情報は、法的には取引日から最大約2か月以内に入力すれば良いので、残りの対応期間としては、プラス2か月を加えての電子保存でも差し支えないかもしれませんが、いずれにしても早急な対応が求められていることに変わりありません。

3. 法的要件を満たす検索機能の確保が電子保存へのハードル

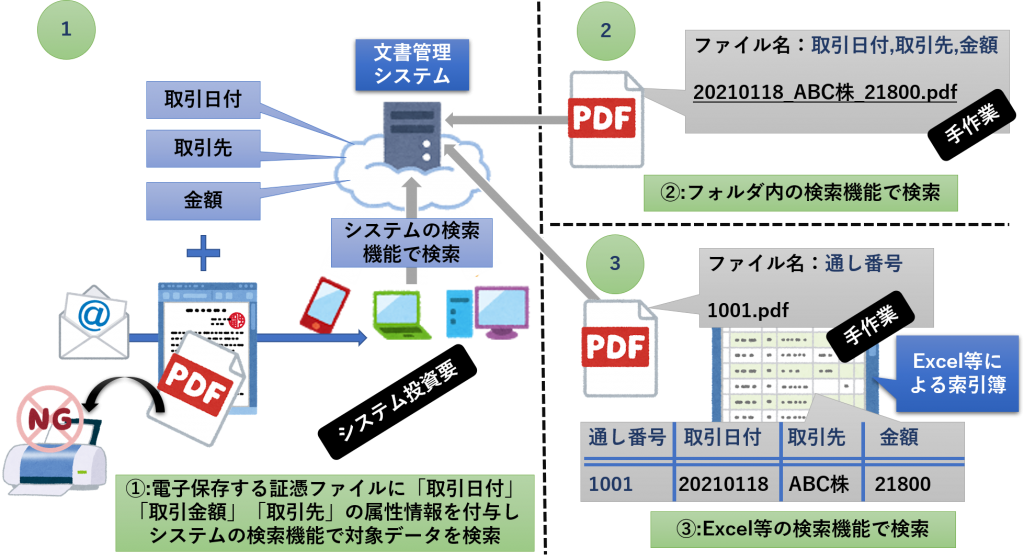

電子取引情報の電磁的保存(電子データ保存)を行う際のハードルは、検索機能の確保です。電子帳簿保存法一問一答及び電子帳簿保存法取扱通達解説(趣旨説明)*には、3つの対応策が提示されています。

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 参照先はこちら |

|

|---|---|

| 問31 | 電子取引の取引情報に係る電磁的記録の保存に当たり、検索機能で注意すべき点はあますか。 |

| 回答 | 【回答】 電子取引の取引情報に係る電磁的記録の保存に当たり、以下の要件を満たす検索機能を確保する必要があります。 |

| ⑴ 取引年月日その他の日付、取引金額及び取引先を検索の条件として設定することができること。 | |

| ⑵ 日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること。 | |

| ⑶ 二以上の任意の記録項目を組み合わせて条件を設定することができること。 | |

| 解説 | 検索機能については、規則第2条第6項第6号で定められており、例えば、取引年月日、取引先名称及び取引金額により、二以上の記録項目を組み合わせて条件を設定することができることとされています。 |

| また、日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができることとされています。取引情報の保存については、サーバ等に保存する場合や、クラウドサービス等を利用する場合が考えられますが、その保存方法にかかわらず、保存義務者はこれらの条件を満たして検索をすることができる必要があります。 | |

| なお、当該電磁的記録について、税務職員による質問検査権に基づくダウンロードの求めに応じることができるようにしている場合には、(2)及び(3)の要件は不要となります(また、この場合において、判定期間に係る基準期間における売上高が1,000 万円以下の事業者については全ての検索機能の確保の要件が不要となります(【問34】参照)。)。 | |

| 電子帳簿保存法取扱通達解説(趣旨説明) 令和3年7月 国税庁 参照先はこちら |

|

|---|---|

| 4-12 | (検索できることの意義) 規則第2条第6項第6号((検索機能の確保))に規定する「検索をすることができる機能を確保しておくこと」とは、システム上検索機能を有している場合のほか、次に掲げる方法により検索できる状態であるときは、当該要件を満たしているものとして取り扱う。 |

| ⑴ 国税関係書類に係る電磁的記録のファイル名に、規則性を有して記録項目を入力することにより電子的に検索できる状態にしておく方法 | |

| ⑵ 当該電磁的記録を検索するために別途、索引簿等を作成し、当該索引簿を用いて電子的に検索できる状態にしておく方法 | |

| 解説 | 規則第2条第6項第6号では、国税関係書類に係る電磁的記録(電子取引の取引情報に係る電磁的記録を含む。)の記録事項の検索をすることができる機能を確保しておくこととされているが、保存システムに検索機能を有するものに限らず、例えば次のような方法により、検索対象となる記録事項を含んだファイルを抽出できる機能を確保している場合には、同号の要件を満たしているものとして取り扱う旨を明らかにしたものである。 |

| イ 当該電磁的記録のファイル名に、規則性を持った形で記録項目を入力(例えば、取引年月日その他の日付(西暦)、取引金額 、取引先の順で統一)して一覧性をもって管理することにより、フォルダ内の検索機能を使用して検索できる状態にしておく方法 | |

| ロ エクセル等の表計算ソフトにより索引簿等を作成し、当該エクセル等の検索機能を使用して当該電磁的記録を検索できる状態にしておく方法 | |

上記の3つの対応策を図示すると下記のようになります。

上図の①は、従来から提示されていたシステム上で取引年月日、取引先、取引金額に関する属性情報を持たせて、データ保存し、その属性情報を基に検索する方法です。①のシステム化に対応するもっともオーソドックスな方法は、改正電子帳簿保存法に対応した取引プラットフォームを自社に適用することになります。もちろんそれなりのシステム投資が必要となります。

こうした取引用のクラウドプラットフォームは、経理業務や会計システムを手掛けるベンダが様々なソリューションを提供しています。費用対効果を検討するのは当然ですが、留意すべきことは、サービス内容やコストだけではありません。

一度あるベンダのソリューションを適用すると、他社に移行しづらい、ということも覚えておいてください。仮にベンダAからベンダBに移行する場合、ベンダA独自の機能やサービスにひもづくデータは、ベンダBには引き継げないことが一般的です。目先の費用だけでなく、自社にあった運用が長期にわたって継続できそうか、万一移行したい場合は、自社のデータがどこまで移行できるのか、こうした点も事前の検討事項に加えることをお勧めします。

次に今回の改正では、①に加えて②のファイル名で検索する方法と③の索引簿で検索する方法の2つが新たに例示されました。

この②③の方法は、基本的には証憑の取扱量が少ない小規模事業者に対応した方法です。ファイル名や索引簿を作成するのは、一般的には手作業になりがちです。この方法を手作業で準備していくと、取り扱い証憑量に比例して手作業の業務負荷が高まりDXとは逆行しがちです。

そのため②③の方法を手作業で実施する場合は、基本的には取引証憑が少ない会社か、またはシステム化への対応準備が間に合わず過渡的な対応をせざるを得ない場合に考慮する方法だと思います。

但しいったん②または③で対応した場合は、その後も同じ運用で対応したいと考えるのは、たとえ大企業であっても当然の帰結です。その場合は、②または③の方法での自動化を検討しましょう。

例えばPDFデータの取引内容(取引日付、取引先、金額)をAI-OCRで読み取り、RPAによりファイル名の生成やExcelの索引簿を自動作成するなどの方法が考えられます。

この場合は、経理業務でのAI-OCRやRPAの適用実績の豊富なベンダで対応を依頼しましょう。

4. 従業員が会社の経費等を立て替えた場合の電子保存

電子取引の実務上の留意事項としては、従業員による立替経費精算のケースも考慮しておく必要があります。

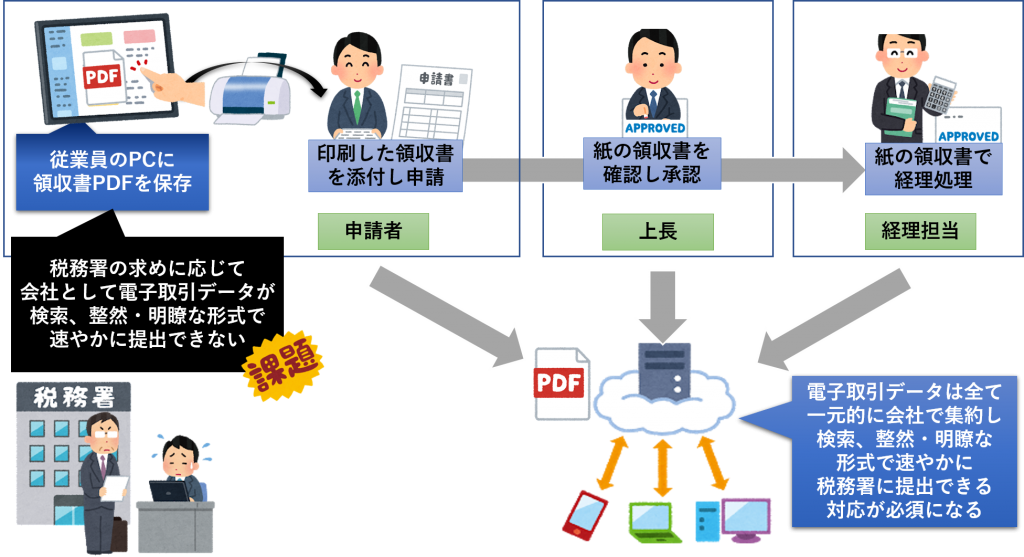

例えば従業員がAmazonなどのサイトから会社の備品等を立替払いで購入し、PDFの領収書をダウンロードして立替経費精算を行うケースを想定します。この場合、企業によってはPDFの領収書を紙に印刷し、書面の申請書と共に上長に承認を依頼して経費精算を行う場合もあると思います。こうしたペーパー管理のケースでは、オリジナルの電子取引のPDFデータは、従業員のPCに保管されがちです。

従業員が当該電子取引のデータを従業員のPCに電子保存する対応も認められていますが、その場合であっても会社側で従業員が保管した電子データの所在を管理し、検索して整然・明瞭とした形式で提出することが求められます。

そのため税務調査を受けた際には、申請した従業員を探し対象のPCのデータを検索することとなり、これは現実的な対応とはなりません。したがって従業員が受領したデータは、会社側でクラウド等に集約し、検索・整然・明瞭とした形式で速やかに提出できるような、経費精算システムを導入し、申請者、上長、経理担当者が一元的に管理できる業務プロセスとシステム化へと見直す必要があります。これを図示すると以下のようになります。

この図にあるようなPDFの請求書や領収書を紙の申請書に添付して経理処理する事務は、現状でもかなりの数の企業で実際運用されていると思います。電子帳簿保存法一問一答の問8では、下記のように記載されています。

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 参照先はこちら |

|

|---|---|

| 問8 | 従業員が会社の経費等を立て替えた場合において、その従業員が支払先から領収書を電子データで受領した行為は、会社としての電子取引に該当しますか。該当するとした場合には、どのように保存すればよいのでしょうか。 |

| 回答 | 従業員が支払先から電子データにより領収書を受領する行為についても、その行為が会社の行為として行われる場合には、会社としての電子取引に該当します。そのため、この電子取引の取引情報に係る電磁的記録については、従業員から集約し、会社として取りまとめて保存し、管理することが望ましいですが、一定の間、従業員のパソコンやスマートフォン等に保存しておきつつ、会社としても日付、金額、取引先の検索条件に紐づく形でその保存状況を管理しておくことも認められます。 |

| なお、この場合においても、規則第4条第1項各号に掲げる措置を行うとともに、税務調査の際には、その従業員が保存する電磁的記録について、税務職員の求めに応じて提出する等の対応ができるような体制を整えておく必要があり、電子データを検索して表示するときは、整然とした形式及び明瞭な状態で、速やかに出力することができるように管理しておく必要があります(【問23】参照)。 | |

| 解説 | 法人税法上、会社業務として従業員が立替払いした場合には、原則、当該支払が会社の費用として計上されるべきものであることから、従業員が立替払いで領収書を電子データで受領した行為は、会社の行為として、会社と支払先との電子取引に該当すると考えることができます。そのため、この電子取引の取引情報に係る電磁的記録については、従業員から集約し、会社として保存し、管理する必要がありますが、会社の業務フロー上、打ち出された紙ベースでの業務処理が定着しており、直ちに電子データを集約する体制を構築することが困難な場合も存在することも想定され得ることから、一定の間、従業員のパソコンやスマートフォン等により、請求書データを格納する方法により保存することを認めることを明らかにしたものです。なお、この場合においても、当該電子データの真実性確保の要件等を満たす必要があることから、例えば、正当な理由がない訂正及び削除の防止に関する事務処理規程に従って保存を行う等、規則第4条の規定に従って保存を行う必要があります。 |

| また、このような場合であっても、本社の経理部等において一定の方法により規則性をもって検索することが可能な体制を構築することが求められるのは、税務調査の際には、税務職員の求めに応じて電磁的記録の提出を行う等の対応が求められることから、円滑に集約が行えるような状態として保存しておく必要があるためです。したがって、結果として、税務調査の際に保存データの検索を行うに当たって特段の措置が取られておらず、整然とした形式及び明瞭な状態で、速やかに出力することができないような場合には、会社として、その電磁的記録を適正に保存していたものとは認められない点に注意してください。 | |

5. 自社の統制レベルを見直しつつ適用ソリューションを選択しましょう

今回の改正電子帳簿保存法では、電子帳簿保存法の適用ハードルを下げるために、種々の要件緩和がなされています。しかし改正内容を良く見れば分かることですが、税務調査を行う税務署側の視点に立てば、保存要件は緩和しても、企業の統制レベルが低下することは許容していません。

今までは事前承認制度等によって管轄の税務署が企業の統制レベルをチェックしていた面もありました。しかしこれからは各企業が自己責任で統制レベルを維持向上することが求められ、適正な保存がなされていなければ重加算税も付与されます。

電子取引の取引情報を電子保存することが義務化され、法令により書面への印刷・保存が認めらなくなったことで、自社の統制レベルが今後の税務調査に耐えられるようにするためには、今まで以上に相互けん制、定期検査、再発防止の体制整備が必要になる企業もあるかと思います。

実際、大企業の現場でも従業員の立替払いの際に、電子取引によるPDFの領収書であっても紙に印刷して社内メールで経理部門に回送すると、オリジナルの電子データを参照することなく、経費精算が完了するのではないかと思います。このようにペーパー管理も並行して実施する運用は、統制レベルに抜け漏れが発生しがちです。

また企業の内部統制レベルは、法的要件の変更に沿って今後も柔軟に変更できることが望まれます。そのため電子取引の取引情報を電子保存するシステムを検討する場合も、自社の統制体制に合わせた柔軟なソリューションを選ぶことが重要です。

電子保存された請求書・領収書等を毎回上長や経理部門が全件確認することは困難です。AIによる異常値チェックなど一次チェックは可能な限りシステムに任せ、異常値だけを事後的に調査しつつ、事前・事後の統制の仕組みとシステム化の運用を見直していくことが現実的です。

システム化への対応には、経理業務に特化したAI-OCRやRPAの活用も大変有効です。比較的小規模な適用範囲から自社の統制レベルにあった機能をカスタム構築することも可能だからです。

経理業務の見直しにあたっては、先ずは当社にご相談してみてください。最適な適用ソリューションをご案内させていただきます。