電子取引の保存要件は何が変わる?電子帳簿保存法第10条と令和3年度の改正電子帳簿保存法第7条を比較

令和4年1月1日から施行される改正電子帳簿保存法は、あと半年あまりで対応していく必要があります。多くの企業で施行日までに令和3年度の電子帳簿保存法の保存要件を全て満たすのは困難では?という声も上がっているようです。

特に消費税法上の仕入税額控除の適用を受ける際の電子取引については、依然として請求書・領収書等の書面による保存(紙保存)が認められているものの、改正された電子帳簿保存法第7条では、申告所得税及び法人税に係る保存義務者が行う電子取引に係るデータの出力書面については、税法上の保存書類として扱わない、つまり電子保存が必須とされたことが、準備期間を含めて対応が困難、という認識になっていると思います。

今回はこの電子取引の保存要件について、現行の電子帳簿保存法第10条と令和3年度の改正電子帳簿保存法第7条の見直し内容を中心に確認していきます。

1.現行の電子帳簿保存法第10条

現行の電子帳簿保存法(施行日:令和元年12月16日)の第10条の記載は下図の通りです。

(電子取引の取引情報に係る電磁的記録の保存)第十条 所得税(源泉徴収に係る所得税を除く。)及び法人税に係る保存義務者は、電子取引を行った場合には、財務省令で定めるところにより、当該電子取引の取引情報に係る電磁的記録を保存しなければならない。ただし、財務省令で定めるところにより、当該電磁的記録を出力することにより作成した書面又は電子計算機出力マイクロフィルムを保存する場合は、この限りでない。

出典:e-Gov法令検索

電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律(施行日:令和元年十二月十六日)

現行の電子帳簿保存法の第10条では、「財務省令で定めるところにより、その電磁的記録を出力することにより作成した書面は、この限りではない」とされていて、電子取引における取引情報を書面(紙)に出力し保存することも認めています。また現行の施行規則第8条2では下記の記載になっています。

2 法第十条ただし書の規定により同条ただし書の書面の保存をする保存義務者は、当該書面を、前項に規定する場所に、同項に規定する期間、整理して保存しなければならない。この場合においては

出典:e-Gov法令検索|電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則(施行日:令和三年四月一日)

2.令和3年度の改正電子帳簿保存法第7条

今回改正された電子帳簿保存法(施行日:令和4年1月1日)の第7条の記載は下図の通りです

(電子取引の取引情報に係る電磁的記録の保存)第七条 所得税(源泉徴収に係る所得税を除く。)及び法人税に係る保存義務者は、電子取引を行った場合には、財務省令で定めるところにより、当該電子取引の取引情報に係る電磁的記録を保存しなければならない。

出典:e-Gov法令検索|電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律(施行日:令和四年一月一日)

現行の電子帳簿保存法に記載のあるただし書「当該電磁的記録を出力することにより作成した書面は、この限りでない」という記載は、改正電子帳簿保存法にはありません。

3.「電子取引に係る電子データの保存義務の創設」に関する電子帳簿保存法一問一答

今回の電子帳簿保存法第7条に規定された「電子取引に係る電子データの保存義務の創設」に対しては、当然のように柔軟な法執行を望む声(現行同様に紙保存を認めることを求めることへの対応)が想定されます。 こうした柔軟な対応を求める声を一部反映(想定)した電子帳簿保存法一問一答が、問41に「その他のやむを得ない事情」を証明した場合、電磁的記録の保存自体が不要になるのか、という問いで記載されています。

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 参照先 |

|

|---|---|

| 問41 | 電子取引等において、「災害その他やむを得ない事情」を証明した場合に保存要件が不要となる旨の規定が設けられていますが、そのような事情があれば、電磁的記録の保存自体不要になるのでしょうか。 |

| 【回答】 | 保存義務が免除されるものではありませんので、電磁的記録の保存は必要になります。 |

| 【解説】 | 規則第4条第3項の規定は、災害その他やむを得ない事情により、保存要件に従って電磁的記録の保存をすることができなかったことを証明した場合には、電子取引の取引情報に係る電磁的記録の保存要件を満たさなくても保存ができることを規定したものであり、保存義務が免除されているものではありません。 |

| したがって、(検索機能の確保等の要件を満たせなくても)最低限、電子取引の取引情報に係る電磁的記録を保存しておく必要があり、当該電磁的記録を完全に消失してしまっている場合については、保存すべき電磁的記録の保存がないこととなります。 | |

| なお、電磁的記録については、災害等によりデータを保存していたパソコン本体が棄損した場合等、紙に比べてその確認が困難となる場面も多く想定されることから、納税者の責めに帰すべき事由がないときには、単に電磁的記録が存在しないことのみをもって、義務違反を問うことはありませんが、仮に当該電磁的記録が消失してしまった場合であっても、可能な範囲で合理的な方法(取引の相手先や金融機関等へ取引内容を照会するなど)により保存すべき取引情報を復元していただきたいと考えています。 | |

| おって、災害その他やむを得ない事情が止んだ後に行う電子取引については、規則第4条第3項の規定の適用はありません。そのため、電子取引の取引情報に係る電磁的記録について保存要件を備えた上で保存する必要がありますので注意してください。 | |

| (注)消費税法の「課税仕入れ等の税額の控除に係る帳簿及び請求書等」については、災害その他やむを得ない事情により、当該保存をすることができなかったことを事業者において証明した場合は、保存が不要とされているため、その請求書等のやり取りが電子取引により行われた場合のその電子取引の取引情報に係る電磁的記録の保存がなかった場合も同様(必ずしも復元は不要)の取扱いとなります。 | |

この一問一答の解説には「災害その他やむを得ない事情により、保存要件に従って電磁的記録の保存をすることができなかったことを証明した場合には、電子取引の取引情報に係る電磁的記録の保存要件を満たさなくても保存ができることを規定した」という記載になっています。

しかし趣旨としては「災害その他やむを得ない事情だったことを証明」しない限り、電磁的記録の保存が必要であり、「仮に当該電磁的記録が消失してしまった場合であっても」「可能な範囲で合理的な方法(取引の相手先や金融機関等へ取引内容を照会するなど)により保存すべき取引情報を復元」することが求められています。

では、「災害その他やむを得ない事情」とは、具体的にはどういう事情なのでしょうか。電子帳簿保存法一問一答とは別の資料で確認してみます。

4.「災害その他やむを得ない事情」(宥恕規定)とは

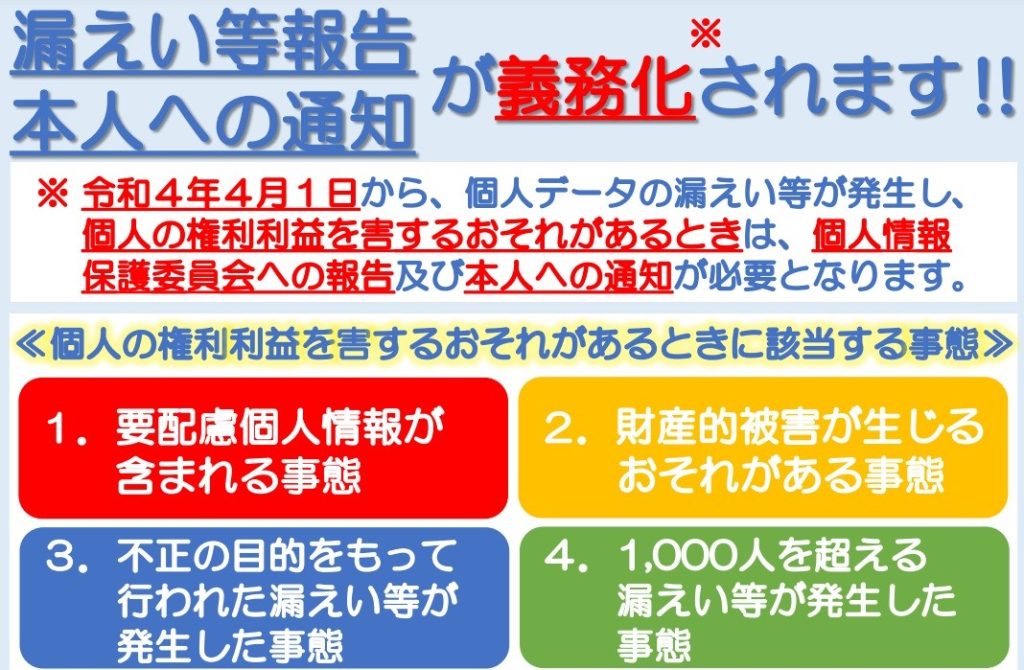

財務省主税局が公開した「国税通則法の改正」の「電子取引に係るデータ保存制度の要件の見直し・保存方法の適正化」には、「申告所得税及び法人税に係る保存義務者が行う電子取引に係るデータの出力書面について、税法上の保存書類として扱わない(宥恕あり)こととする。」と記載されています。

宥恕(ゆうじょ)というのは、平たく言えば「一定の事情があれば要件を満たしていない場合も認めてもらえる」規定のことです。この場合では、電子取引におけるデータ保存において「災害その他やむを得ない事情」を証明した場合は、電子取引の取引情報に係る電磁的記録の保存要件を満たさなくても電子データの保存を認める例外規定がある、ということになります。

同、出口 達也、同、中村隼一朗、同、岡本 浩平の各氏の執筆による

上図では文字が小さいので、下記に転記します。

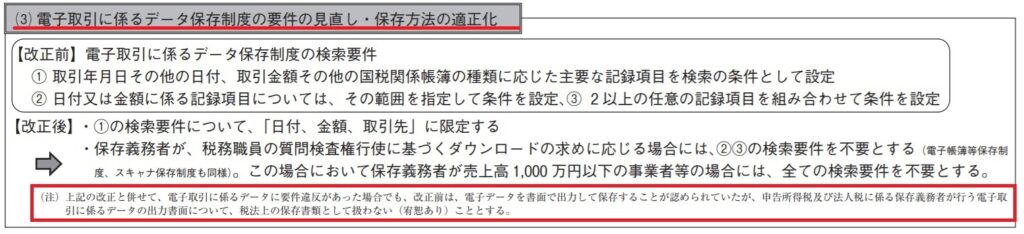

⑶ 電子取引に係るデータ保存制度の要件の見直し・保存方法の適正化

【改正前】電子取引に係るデータ保存制度の検索要件

① 取引年月日その他の日付、取引金額その他の国税関係帳簿の種類に応じた主要な記録項目を検索の条件として設定

② 日付又は金額に係る記録項目については、その範囲を指定して条件を設定

③ 2 以上の任意の記録項目を組み合わせて条件を設定

【改正後】電子取引に係るデータ保存制度の検索要件

①の検索要件について、「日付、金額、取引先」に限定する

保存義務者が、税務職員の質問検査権行使に基づくダウンロードの求めに応じる場合には、②③の検索要件を不要とする(電子帳簿等保存制度、スキャナ保存制度も同様)。この場合において保存義務者が売上高 1,000 万円以下の事業者等の場合には、全ての検索要件を不要とする。

(注)上記の改正と併せて、電子取引に係るデータに要件違反があった場合でも、改正前は、電子データを書面で出力して保存することが認められていたが、申告所得税及び法人税に係る保存義務者が行う電子取引に係るデータの出力書面について、税法上の保存書類として扱わない(宥恕あり)こととする。

この電子取引の宥恕規定は下図のように改正電子帳簿保存法施行規則第4条の3に記載されました。

3 法第七条に規定する保存義務者が、電子取引を行った場合において、災害その他やむを得ない事情により、同条に規定する財務省令で定めるところに従って当該電子取引の取引情報に係る電磁的記録の保存をすることができなかったことを証明したときは、第一項の規定にかかわらず、当該電磁的記録の保存をすることができる。ただし、当該事情が生じなかったとした場合において、当該財務省令で定めるところに従って当該電磁的記録の保存をすることができなかったと認められるときは、この限りでない。

出典:電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律施行規則(施行日:令和四年一月一日)

つまり災害等の保存義務者の責めに帰すことができない状況で、保存要件を満たすことが困難となった場合には、そうした事情を保存義務者が証明することによって、その保存要件にかかわらず当該電磁的記録の保存を行うことができる、という規定になります。

一方で企業の中には取引情報のEDI化は進めてはいるものの、取引の一部については電子メールで請求書等のデータを送付しているような運用の場合は、今回の改正電子帳簿保存法で求められている電子保存の要件を満たさないことも想定されます。

電子帳簿保存法・電子取引の一問一答の問4では、この電子メールによる請求書や領収書等のデータの取り扱いについては、タイムスタンプが付与されていない場合は事務処理規程を設け、適切に電子データ管理を行うことが求められています。この際、電子メールについては、対象となるデータは検索できる状態で保存することが必要なので、「当該メールソフト上で閲覧できるだけでは十分とは言えません」との回答です。そのため電子メールソフトとは別の管理方法を設けることが必要になります。

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 参照先はこちら |

|

|---|---|

| 問4 | 当社は以下のような方法により仕入や経費の精算を行っていますが、データを保存しておけば出力した書面等の保存は必要ありませんか。 |

| ⑴ 電子メールにより請求書や領収書等のデータ(PDFファイル等)を受領 | |

| ⑵ インターネットのホームページからダウンロードした請求書や領収書等のデータ(PDFファイル等)又はホームページ上に表示される請求書や領収書等のスクリーンショットを利用 | |

| ⑶ 電子請求書や電子領収書の授受に係るクラウドサービスを利用 | |

| ⑷ クレジットカードの利用明細データ、交通系ICカードによる支払データ、スマートフォンアプリによる決済データ等を活用したクラウドサービスを利用 | |

| ⑸ 特定の取引に係るEDIシステムを利用 | |

| ⑹ ペーパレス化されたFAX機能を持つ複合機を利用 | |

| ⑺ 請求書や領収書等のデータをDVD等の記録媒体を介して受領 | |

| 【回答】 | ⑴~⑺のいずれも「電子取引」(法2五)に該当すると考えられますので、所定の方法により取引情報(請求書や領収書等に通常記載される日付、取引先、金額等の情報)に係るデータを保存しなければなりません(令和3年度の税制改正前はそのデータを出力した書面等により保存することも認められていましたが、改正後は、当該出力した書面等の保存措置が廃止され、当該出力した書面等は、保存書類(国税関係書類以外の書類)として取り扱わないこととされました。 |

| データ保存に当たっては、以下の点に留意が必要です。 | |

| イ ⑴及び⑵については一般的に受領者側におけるデータの訂正削除が可能と考えますので、受領したデータに規則第4条第1項第1号のタイムスタンプの付与が行われていない場合には、受領者側でタイムスタンプを付与すること又は同項4号に定める事務処理規程に基づき、適切にデータを管理することが必要です。また、ですので、当該データが添付された電子メールについて、当該メールソフト上で閲覧できるだけでは十分とは言えません。対象となるデータは検索できる状態で保存することが必要 | |

| ロ ⑶~⑸については、取引情報(請求書や領収書等に通常記載される日付、取引先、金額等の情報)に係るデータについて、訂正削除の記録が残るシステム又は訂正削除ができないシステムを利用していれば、電子取引の保存に係る要件を満たすと考えられます。他方、例えば、クラウド上で一時的に保存されたデータをダウンロードして保存するようなシステムの場合には、イと同様の点に留意する必要があります。 | |

| ハ ⑹及び⑺については、一般的に受領者側におけるデータの訂正削除が可能と考えますので、受領したデータに規則第4条第1項第1号のタイムスタンプの付与が行われていない場合には、受領者側でタイムスタンプを付与すること又は同項第4号に定める事務処理規程に基づき、適切にデータを管理することが必要です。 | |

| ニ ⑴~⑺のいずれの場合においても、データは各税法に定められた保存期間が満了するまで保存する必要があります。 | |

| ホ 取引慣行や社内のルール等により、データとは別に書面の請求書や領収書等を原本として受領している場合は、その原本(書面)を保存する必要があります。 | |

| ヘ 現行、消費税の仕入税額控除の適用に当たっては、必要な事項が記載された帳簿及び請求書等(書面)の保存が必要ですが、取引金額が3万円未満の場合や、3万円以上でも「電子取引」のようにデータのみが提供されるなど、書面での請求書等の交付を受けなかったことにやむを得ない理由がある場合には、帳簿のみを保存することにより仕入税額控除の適用を受けることができます。なお、令和5年10月以降は、帳簿のみの保存で仕入税額控除の適用を受けることができるのは、法令に規定された取引に限られることとなります。 | |

| したがって、「電子取引」を行った場合に仕入税額控除の適用を受けるためには、軽減税率の対象品目である旨や税率ごとに合計した対価の額など適格請求書等として必要な事項を満たすデータ(電子インボイス)の保存が必要となります。 | |

| また、電子取引の取引情報に係る電磁的記録を出力した書面等については、保存書類(国税関係書類以外の書類)として取り扱わないこととされましたが、消費税法上、電子インボイスを整然とした形式及び明瞭な状態で出力した書面を保存した場合には、仕入税額控除の適用を受けることができます。 | |

| 【解説】 | ―(記載なし) |

この電子メールソフトとは別の管理方法でデータを検索できる状態にすることが、その準備を含めて令和4年1月1日までに間に合わない可能性があるとの懸念が多くの企業にあると思います。

そのため、こうした電子データの保存については、「災害その他やむを得ない事情」がある場合、改正後の要件にかかわらず、電子データの保存が可能との宥恕規定の解釈によって、別のシステム管理方法を構築しなくても凌げるのではないか、という意見もあるようです。

では、どのような場合が「災害その他やむを得ない事情」にあたるのか、「(災害」と「その他のやむを得ない事情」の具体的な内容を下記に示します。

| 災害 | この「災害その他やむを得ない事情」の範囲については、「災害」とは、震災、風水害、雪害、凍害、落雷、雪崩、がけ崩れ、地滑り、火山の噴火等の天災又は火災その他の人為的災害で自己の責任によらないものに基因する災害をいい |

| その他のやむを得ない事情 | 「やむを得ない事情」とは、上記の「災害」に準ずるような状況又は当該事業者の責めに帰することができない状況にある事態をいうものと取り扱われています (消費税法基本通達8 - 1 - 4 、11- 2 -22) |

したがって「その他のやむを得ない事情」があったとしても、そうした事情は、「災害」に準じるような状況であることを保存義務者が証明できない限りは、この宥恕規定は適用できないことになるので、独自の宥恕規定の解釈は、避けるべきだと考えます。

5.所得税法・法人税法と消費税法で異なる取扱い

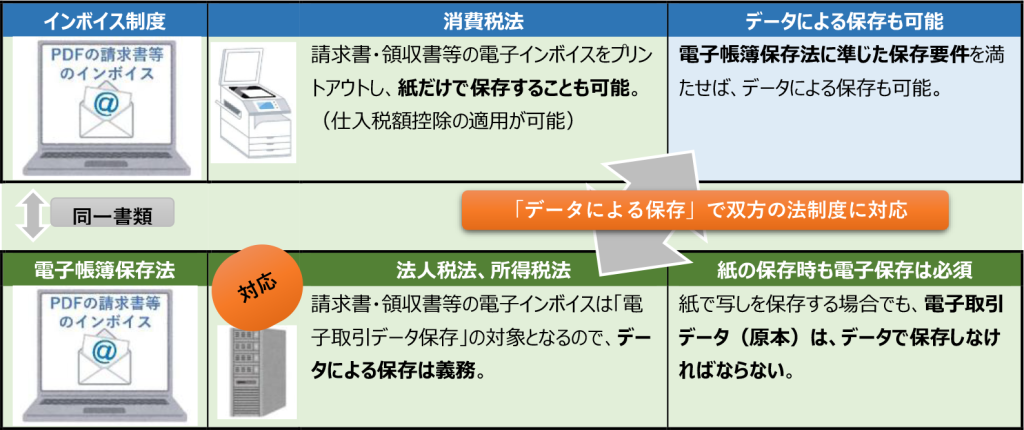

今回の改正電子帳簿保存法では、法制度によって電子取引データの取扱いが異なることになりました。申告所得税法及び法人税法では、電子取引の書面出力(紙出力)は、認められないことになりましたが、消費税法では、紙出力は依然として認められています。

この件に関しては電子帳簿保存法一問一答の問21が新たに公表されました。

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 参照先はこちら |

|

|---|---|

| 問21 | 電子取引で授受したデータについて、所得税法・法人税法と消費税法で取扱いにどのような違いがあるのですか。 |

| 【回答】 | 令和3年度の税制改正により、所得税(源泉徴収に係る所得税を除きます。)及び法人税に係る保存義務者については、令和4年1月1日以後行う電子取引の取引情報に係る電磁的記録を書面やマイクロフィルム(以下「書面等」といいます。)に出力して保存する措置が廃止されましたので、その電磁的記録を一定の要件の下、保存しなければならないこととされました。 |

| 一方、消費税に係る保存義務者が行う電子取引の取引情報に係る電磁的記録の保存については、その保存の有無が税額計算に影響を及ぼすことなどを勘案して、令和4年1月1日以後も引き続き、その電磁的記録を書面に出力することにより保存することも認められています(令和5年10月の適格請求書等保存方式の導入に伴う電子インボイスの保存についても、【問4】のとおり一定の方法により出力した書面の保存により仕入税額控除の適用が可能です。)。 | |

| 【解説】 | ―(記載なし) |

令和5年10月からのインボイス制度に備える関係で、消費税法だけに着目していると、電子取引の実運用を見間違える可能性が高いと思います。筆者も当初は、インボイス制度における仕入税額控除では紙出力が認められている関係から、法制度間の保存方式の整合性は保持され、法人税法などでも紙出力は認められるものと考えていました。

しかし財務省主税局が作成した「国税通則法の改正」の解説資料では、「電子取引に係るデータ保存制度の要件の見直し・保存方法の適正化」とあるように、当局とすれば、電子取引であってもオリジナルな電子データが無く紙出力だけが保存されているような保存方法は、適正化に反するので今後は認めない、という意思が感じられます。

他方、企業側にとってみれば、法制度ごとに電子取引の保存方法を分ける運用は現実的ではないので、電子保存に一本化せざるを得なくなった、とも考えられます。

特に電子メールに請求書等を添付して取引先に送付する運用の場合、電子取引のオリジナルな電子データは、この電子メールそのものになるので、電子メールに添付する前にシステムに保存した請求書等の電子データの保存とは別に、電子メールの保存と電子メールソフトとは別の検索機能等が必要になると考えられます。

当局としては、電子送付したものが何か、電子送付されたもの(受領データ)が何か、というのが電子取引に係る電子データになるので、この電子メールの原本を正しく保存・管理することが求められている、と言えます。

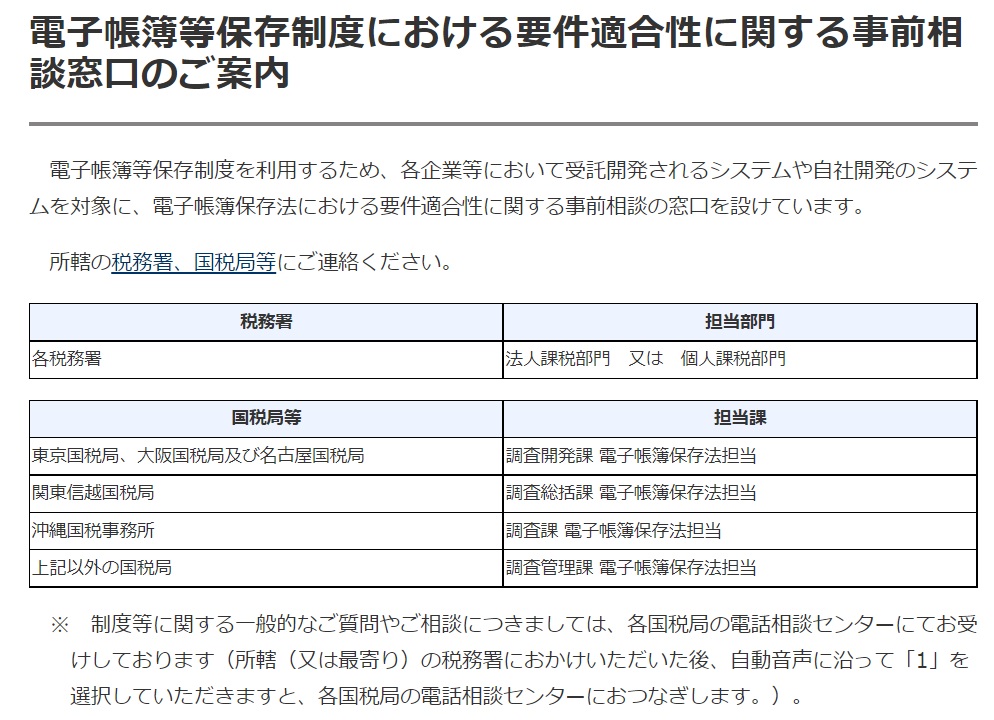

6.電子帳簿保存制度に対する要件適合性の相談窓口

自社の電子取引のシステムや運用が改正電子帳簿等保存制度の要件に適合しているのかどうかを相談する窓口は、所轄税務署(法人課税部門又は個人課税部門)や国税局(調査開発課 電子帳簿保存法担当)に設けられています。電子帳簿保存法一問一答に記載されている解釈や例示内容を見ても自社の電子取引の運用やシステム内容機能に不安な点があれば、下記の所轄税務署や国税局にご相談することをお勧めします。

なお電子帳簿保存法一問一答に記載されている制度内容や解釈などについて財務省主税局に直接相談に行っても受け付けてくれませんので、相談する場合は必ず上記の所轄税務署または国税局の相談窓口をご利用ください。(財務省主税局の部屋は一般の方は立ち入りできません)

今回の改正電子帳簿保存法に対するセミナーやソリューション機能については、弊社も様々なご案内をさせて頂いています。是非これを機会に弊社にお気軽にアクセスしてみてください。