インボイス制度をわかりやすく解説!インボイス制度の基礎知識

1.インボイス制度の準備はできていますか

インボイス制度は、2023年(令和5年)10月1日から開始されますが、国税庁から公開されている資料だけでも膨大なものがあり、インボイス制度の全体像や現行との違いを把握するのは難しいところもあると思います。

今回は、そもそもインボイスとは何か、インボイス制度になると現行の制度とは何が変わるのか、について記載します。

今回は、このインボイス制度と「電子インボイス」に焦点を当ててお話します。

2.インボイスとは

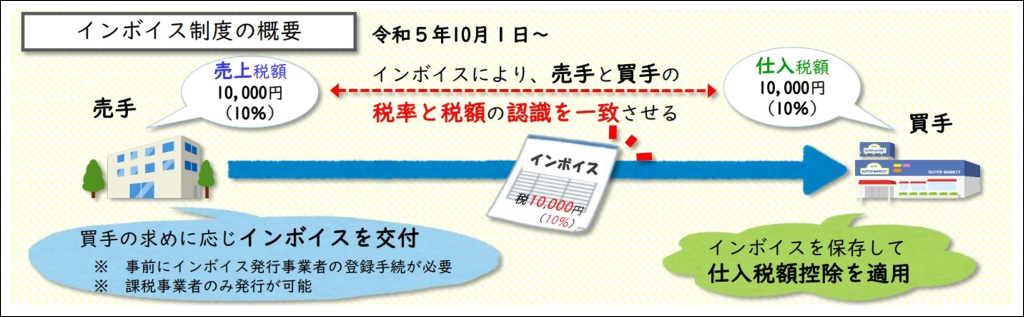

インボイス制度の前に、先ずインボイスとは何かをおさらいしておきます。インボイスとは、売り手が買い手に対して、適用税率や消費税額等を正確に伝えるものです。言い換えれば売り手が買い手に「適用税率や消費税額等を正確に伝え伝えられない」と「仕入税額控除が行えない」ことになります。

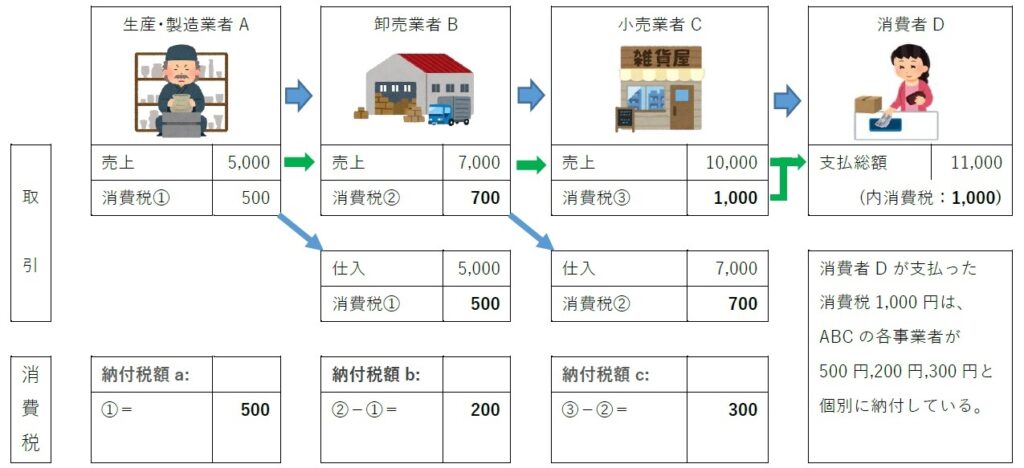

次にこの「仕入税額控除」とは何かを理解するには、消費税の基本的な仕組みを理解しておく必要があります。

消費税は、製品の販売やサービスの提供などの取引に対して課される税ですが、最終的に商品やサービス等の提供を受けた消費者が負担した消費税額が正確に納付されるためには、下図に示すように消費者に届く前の各流通段階における消費税額の申告と納税が欠かせません。

この例では、小売業者Cは消費者Dから1,000円の消費税を売上時に預かっていますが、仮に卸売業者Bのインボイス(消費税額700円、消費税率10%を示す取引書類)がないと、売上時の消費額(売上税額)1,000円から仕入時の仕入税額700円を引けない(納付する消費税額が300円にならない)ことになります。

納付する消費税額は、消費税率ごとに区分して、売上税額から仕入税額を差し引いて計算します。この仕入税額を売上税額から差し引くことを仕入税額控除と言います。この仕入税額控除の適用を受けるためには一定の要件を満たすことが必要です。ではどんな要件を満たす必要があるのか、現行の制度と比較をしながら「インボイス制度」を確認していきましょう。

3.インボイス制度における変更点

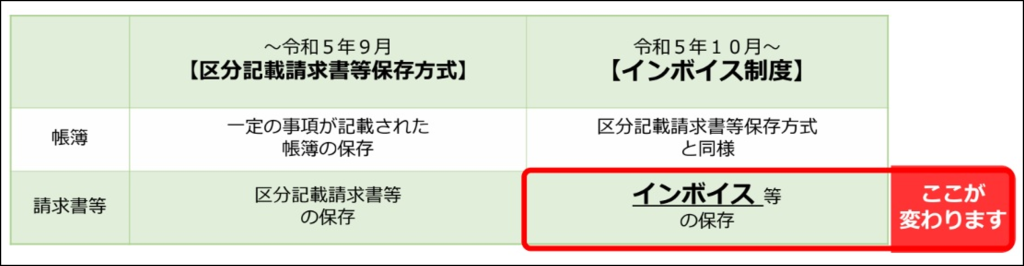

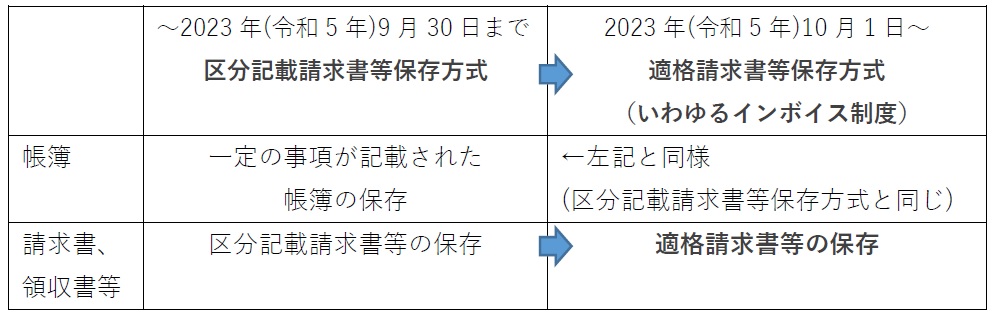

以下の表を見ると分かると思いますが、インボイス制度とは「いわゆる」という枕言葉もあるように、正式には「適格請求書等保存方式」と言います。これに対して現行の制度は「区分記載請求書等保存方式」が正式名称となります。変更対象としては、帳簿については変更がなく、請求書等の取引関係書類の扱いが異なります。

前項でインボイスとは「売り手が買い手に対して、適用税率や消費税額等を正確に伝えるもの」とお話しましたが、その意味では、現行の区分記載請求書等保存方式も同じです。ではインボイス制度における適格請求書では何が変わるのか、相違概要を一覧にすると下記のようになります。

| インボイス制度への主な変更点 | 詳細:主な参照先 消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A | |

|---|---|---|

| A | 請求書等への記載事項が変わります | 問37:適格簡易請求書の記載事項 |

| B | 登録事業者のみが適格請求書を交付することが可能になります | 問2:登録の手続 |

| C | 登録事業者は適格請求書を交付する義務が生じます | 問1:適格請求書等保存方式の概要 (2 適格請求書の交付義務等) |

| D | 仕入税額控除を受けるには、適格請求書等の保存が必要になります | 問1:適格請求書等保存方式の概要 (3 仕入税額控除の要件) |

| E | 税額計算方法が異なります | 問65:適格請求書等保存方式の下での税額計算の概要 |

| F | 登録事業者になるには申請が必要になります | 問2:登録の手続 |

以下、変更内容を順に見ていきます。

A.請求書等への記載事項が変わります

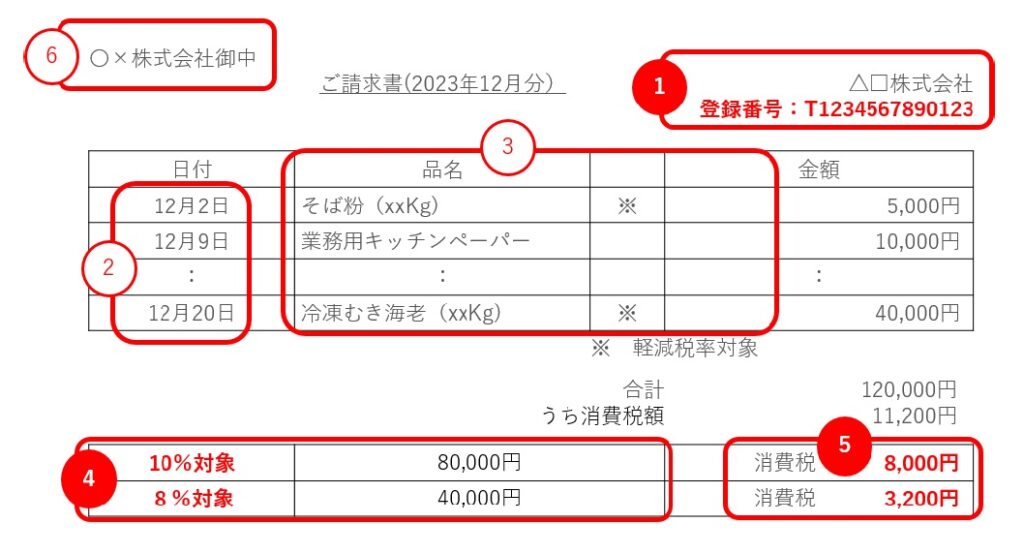

適格請求書等への記載事項は以下の①~⑥の通りです。

この①~⑥の中で、現行の区分記載請求書の記載事項に追加されるものは、①と④の適用税率と⑤になります。(下記の赤字部分)

①適格請求書発行事業者の氏名又は名称及び登録番号(Tプラス13桁の法人番号あるいは13桁の数字)

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

B.登録事業者のみが適格請求書を交付することが可能になります

インボイス制度になると適格請求書を交付することができるのは、税務署から登録通知を受けた「適格請求書発行事業者」に限られます。「限られる」ということは「登録を受けていない事業者が適格請求書を交付することは禁止されている」ということです。登録番号があることで、取引相手が仕入税額控除を行える課税事業者であることが分かることになります。登録番号は、国税庁のサイトの「適格請求書発行事業者登録簿」(以下、登録簿)で確認できる予定です。確認できる情報は下記のとおりです。

【国税庁のWebサイトで公開される適格請求書発行事業者登録簿の掲載情報】

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 登録年月日

- 法人*の場合は本店又は主たる事務所の所在地(*人格のない社団等を除く)

- 特定国外事業者**以外の国外事業者については、国内において行う資産の譲渡等に係る事務所、事業所その他これらに準ずるものの所在地(**国内において行う資産の譲渡等に係る事務所、事業所その他これらに準ずるものを国内に有しない国外事業者)

C.登録事業者は適格請求書を交付する義務が生じます

インボイス制度になると、適格請求書発行事業者には、原則、以下の義務が課されます。

| (1) | 適格請求書の交付義務 |

| 取引の相手方(課税事業者)の求めに応じて、適格請求書(又は適格簡易請求書)を交付する義務 | |

| (2) | 適格返還請求書の交付義務 |

| 売上げに係る対価の返還等を行った場合に、適格返還請求書を交付する義務 | |

| (3) | 修正した適格請求書の交付義務 |

| 交付した適格請求書(又は適格簡易請求書、適格返還請求書)に誤りがあった場合に、修正した適格請求書(又は適格簡易請求書、適格返還請求書)を交付する義務 | |

| (4) | 写しの保存義務 |

| 交付した適格請求書(又は適格簡易請求書、適格返還請求書)の写しを保存する義務 |

ただし、以下の場合は、適格請求書の交付義務が免除されます。

| 1 | 公共交通機関である船舶、バス又は鉄道による旅客の運送 (3万円未満のものに限ります) |

| 2 | 出荷者等が卸売市場において行う生鮮食料品等の譲渡 (出荷者から委託を受けた受託者が卸売の業務として行うものに限ります) |

| 3 | 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡 (無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります) |

| 4 | 自動販売機・自動サービス機により行われる課税資産の譲渡等 (3万円未満のものに限ります) |

| 5 | 郵便切手を対価とする郵便サービス (郵便ポストに差し出されたものに限ります) |

D.仕入税額控除を受けるには、適格請求書等の保存が必要になります

一定の事項を記載した帳簿及び請求書等の保存が仕入税額控除の要件となります。仕入税額控除の要件として保存が必要となる請求書等の範囲は以下の通りです。

【仕入税額控除を行うために保存が必要な請求書等】

| (1) | 売り手が交付する適格請求書又は適格簡易請求書 |

| (2) | 買い手が作成する仕入明細書等 (適格請求書の記載事項が記載されており、相手方の確認を受けたもの) |

| (3) | 卸売市場において委託を受けて卸売の業務として行われる生鮮食料品等の譲渡及び農業協同組合等が委託を受けて行う農林水産物の譲渡について、受託者から交付を受ける一定の書類 [前項Cの「交付義務が免除」される場合の以下の②と③の取引] ②出荷者等が卸売市場において行う生鮮食料品等の譲渡 ③生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡 |

| (4) | (1)から(3)の書類に係る電磁的記録 |

ただし適格請求書などの請求書等の交付を受けることが困難な以下の取引の場合は、帳簿のみの保存で仕入税額控除が認められます。

【帳簿のみの保存で仕入税額控除ができる場合】

| (1) | 適格請求書の交付義務が免除される前項Cの「交付義務が免除」される場合の下記①④⑤の取引 ①公共交通機関である船舶、バス又は鉄道による旅客の運送 ④自動販売機・自動サービス機により行われる課税資産の譲渡等 ⑤郵便切手を対価とする郵便サービス |

| (2) | 適格簡易請求書の記載事項(取引年月日を除きます。)を満たす入場券等が、使用の際に回収される取引 |

| (3) | 古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、古物、質物又は建物を当該事業者の棚卸資産として取得する取引 |

| (4) | 適格請求書発行事業者でない者から再生資源又は再生部品を棚卸資産として購入する取引 |

| (5) | 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ |

※その他:現行の区分記載請求書等保存方式との相違点①(3万円未満の領収書、追記の禁止)

| (1) | 3万円未満の課税仕入れ(領収書等)も取引証憑の保存が必要 現行では「3万円未満の課税仕入れ」及び「請求書等の交付を受けなかったことにつき、やむを得ない理由があるとき」は、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められている規定になっていますが、インボイス制度導入後は、これらの規定は廃止されます。 |

| (2) | 適格請求書への追記禁止 現行では、仕入先から交付された請求書等に「軽減税率の対象品目である旨」や「税率ごとに区分して合計した税込対価の額」の記載がないときは、これらの項目に限って、交付を受けた事業者自らが、その取引の事実に基づき追記することができますが、適格請求書等保存方式の導入後は、このような追記をすることはできなくなります。 |

E.税額計算方法が異なります

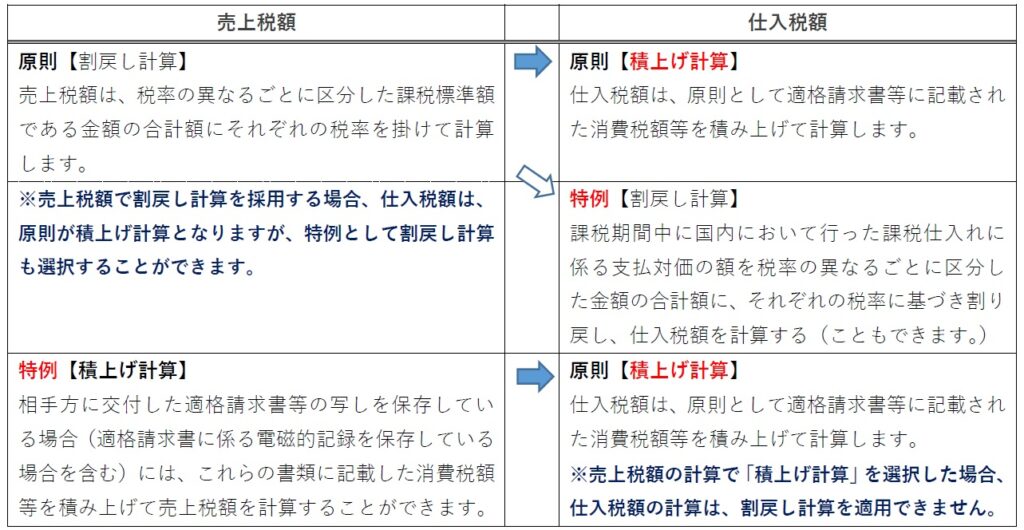

現行の区分記載請求書等保存方式の下での消費税額の計算方法は、割戻し計算方式(総額計算方式)が適用されています。適用税率ごとに区分した課税期間中の取引総額(課税資産の譲渡等の税込価格)に110分の10(軽減税率対象資産の譲渡等の場合は、108分の8)を掛けて課税標準額を算出し、それぞれの税率(標準税率10%の場合は7.8%、軽減税率8%の場合は6.24%)を掛けて売上税額を算出しています。インボイス制度になると、下記の表のようになります。

【売上税額と仕入税額の計算方法】

売上税額の計算方法:現行同様、割戻し計算が原則となりますが、特例として積上げ計算も適用することが可能です。ただし売上税額を積上げ計算にした場合、仕入税額も積上げ計算としなければなりません。

(積上げ計算による売上税額の計算)

・適格請求書等に記載の消費税額等の合計額×78/100

仕入税額の計算方法:原則は積上げ計算となります。

(積上げ計算による仕入税額の計算) ・請求書等に記載された消費税額等のうち課税仕入れに係る部分の金額の合計額×78/100=仕入税額の合計額

特例として割戻し計算も認められます。ただし割戻し計算により仕入税額を計算できるのは、売上税額を割戻し計算にしている場合に限られています。

- (割り戻し計算による軽減税率の仕入税額)軽減税率の対象となる税込みの課税仕入れ×6.24/108=軽減税率の仕入税額…①

- (割り戻し計算による標準税率の仕入税額)標準税率の対象となる税込みの課税仕入れ×7.8/110 =標準税率の仕入税額…②

- 仕入税額の合計:軽減税率の仕入税額①+標準税率の仕入税額②=仕入税額の合計額(①+②)

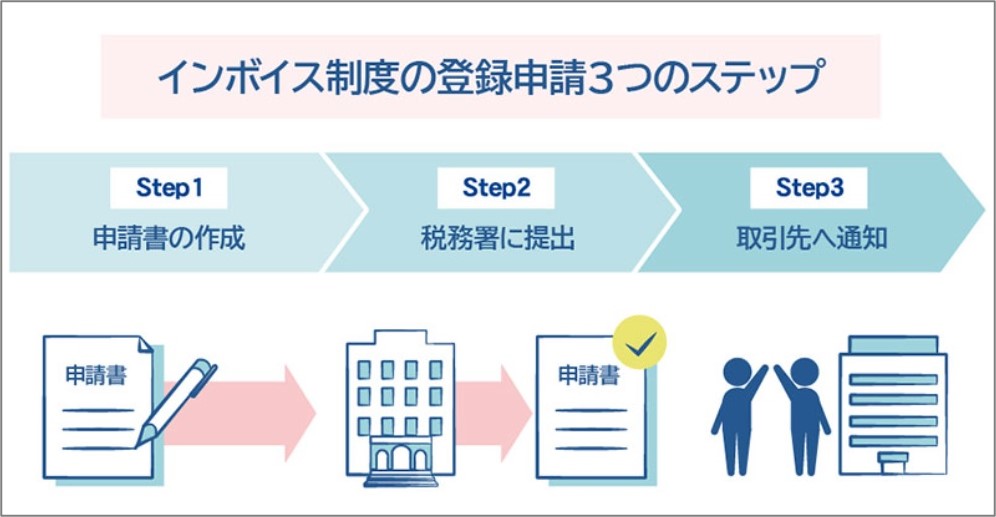

F.登録事業者になるには申請が必要になります

インボイスを交付する事業者は、先ず「登録事業者」になる必要があります。登録事業者になるには「適格請求書発行事業者の登録申請書(登録申請書)」の提出が必要となります。

登録番号は、既に法人番号が付されている事業者は「T+法人番号」、それ以外の事業者は「T+新たな13桁の数字の固有番号」が登録番号となります。つまり既に法人番号が付されている事業者であれば、登録番号は先頭にTを加えたものなので既知となりますが、法人番号を付されている事業者の中には、インボイスを交付しない事業者(管理組合等)もあるので、インボイスを交付する事業者は、登録申請書の提出が必須となります。

| 法人番号を有する課税事業者 | T+法人番号 |

| 上記以外の課税事業者 (個人事業者、人格のない社団等) | T+13 桁の数字 |

インボイス制度開始当初の2023年(令和5年)10月1日から登録を受けるためには、原則として、2021年(令和3年)10 月1日から2023年(令和5年)3月31日までに登録申請書を提出する必要があります。うっかり登録申請書を提出し忘れて、2023年の10月以降に適格請求書を交付する事態にならないように注意しましょう。なお登録申請書は、e-Tax でも提出が可能となります。

※その他:現行の区分記載請求書等保存方式との相違点②(免税事業者等からの課税仕入れ)

適格請求書等保存方式の導入後は、免税事業者や消費者など、適格請求書発行事業者以外の「免税事業者等」から行った課税仕入れは、原則として仕入税額控除の適用を受けることができません。ただし、制度導入後6年間は、免税事業者等からの課税仕入れについても、仕入税額相当額の一定割合(最初の3年間は80%、次の3年間は50%)を仕入税額として控除できる経過措置が設けられています。

| 免税事業者等からの課税仕入れ | |

|---|---|

| 現行:区分記載請求書等保存方式 | 全額:仕入税額控除可能 |

| ↓ | |

| インボイス制度:適格請求書等保存方式 | 原則:仕入税額控除不可 |

| (制度導入後6年間の経過措置) | ■2023年(令和5年)10月1日~2026年(令和8年)9月30日 80%控除可能 |

| ■2026年(令和8年)10月1日~2029年(令和11年)9月30日 50%控除可能 |

|

この経過措置の適用にあたっては、免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存と、この経過措置の適用を受ける旨(80%控除、50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要になります。

換言すれば課税事業者か免税事業者かを確認し、控除額を適正に管理していくことが求められるので、インボイス制度開始後は、こうした管理負担(特に経理業務の負担)が増すことが予想されます。特に免税事業者等の発行する適格簡易請求書(領収書等)は、紙のレシートの交付になる場合が多いので、こうした紙の伝票から課税事業者なのか免税事業者なのかを登録番号の有無や、国税庁の登録簿で確認したうえ、免税事業者と判明すれば80%か50%の控除額を適用する、などの事務負担が追加されるものと考えます。

4.インボイス制度(適格請求書等保存方式)に関するお問合せ先

今回はインボイス制度が現行の制度とどう変わるのか、という観点からインボイス制度の概要(ポイント)をまとめてみましたが、知れば知るほど分からない部分も出てくるかと思います。国税庁では以下のお問い合わせ先を用意しています。自社の運用がどう変わるのか等、個別の相談についても管轄の税務署で対応してくれますので、不明点等があれば、早めに問い合わせることをお勧めします。

■適格請求書等保存方式及び軽減税率制度に関する一般的なご相談

専用ダイヤル 0120-205-553(無料) 【受付時間】9:00 ~ 17:00(土日祝除く)

上記専用ダイヤルのほか、最寄りの税務署にお電話いただき、ガイダンスに沿って「3」を押す

(適格請求書等保存方式及び軽減税率制度以外の国税に関する一般的な相談は「1」になります)

■税務署での面接による個別相談(関係書類等により具体的な事実等を確認させていただく必要のある相談)

希望する場合は、最寄りの税務署への電話(ガイダンスに沿って「2」を押す)により面接日時等が予約できます。

登録事業者への申請は、2021年(令和3年)10 月1日からということで、もう目前に迫ってきました。適切なインボイス管理を実現するためには、先ずデジタル化への仕組みを整えていくところから始まります。自社のインボイス制度に対する準備を進めて中で、「運用上の具体的な課題は何か」を明らかにするためにも、デジタル化に向けたソリューションの適用は、早めに進めていきましょう。