インボイス制度におけるレシート(適格簡易請求書)

1.インボイス制度におけるレシート(適格簡易請求書)について

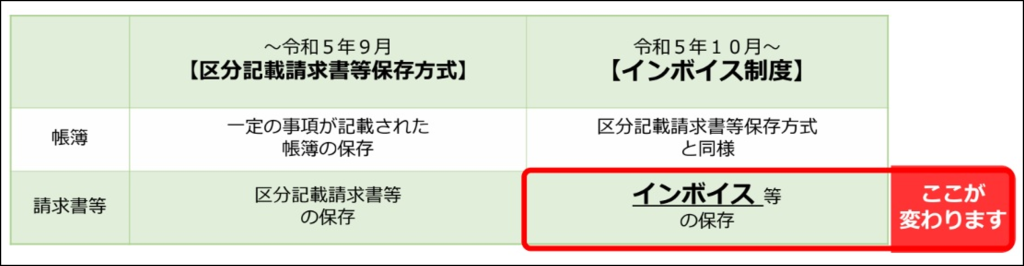

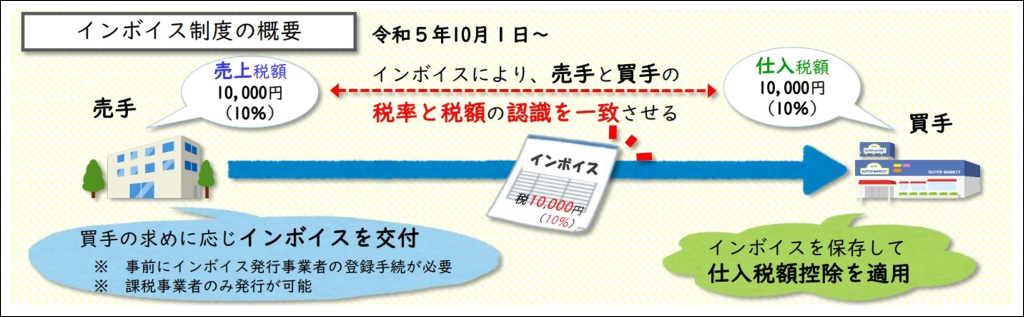

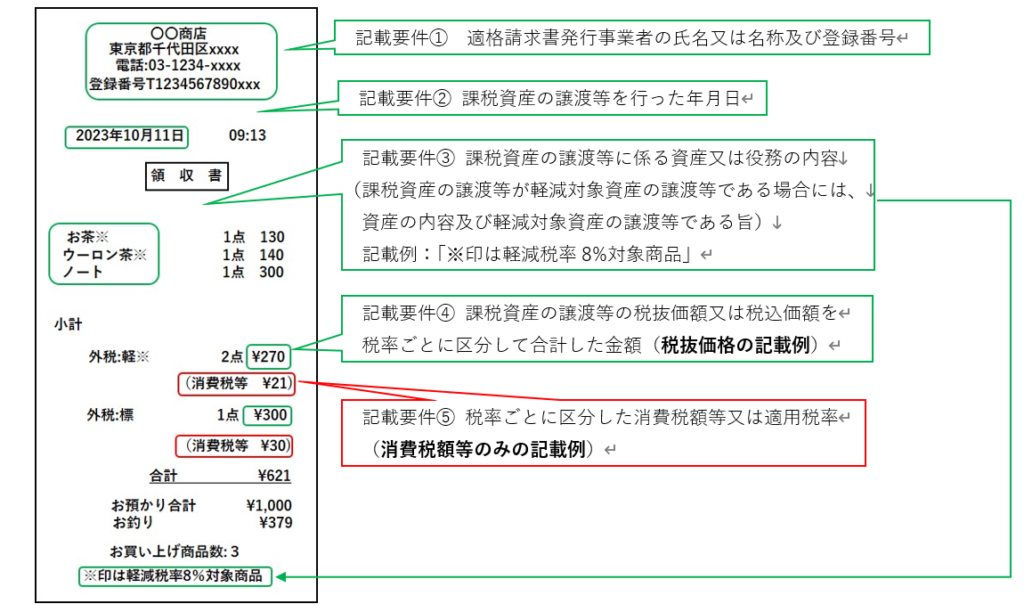

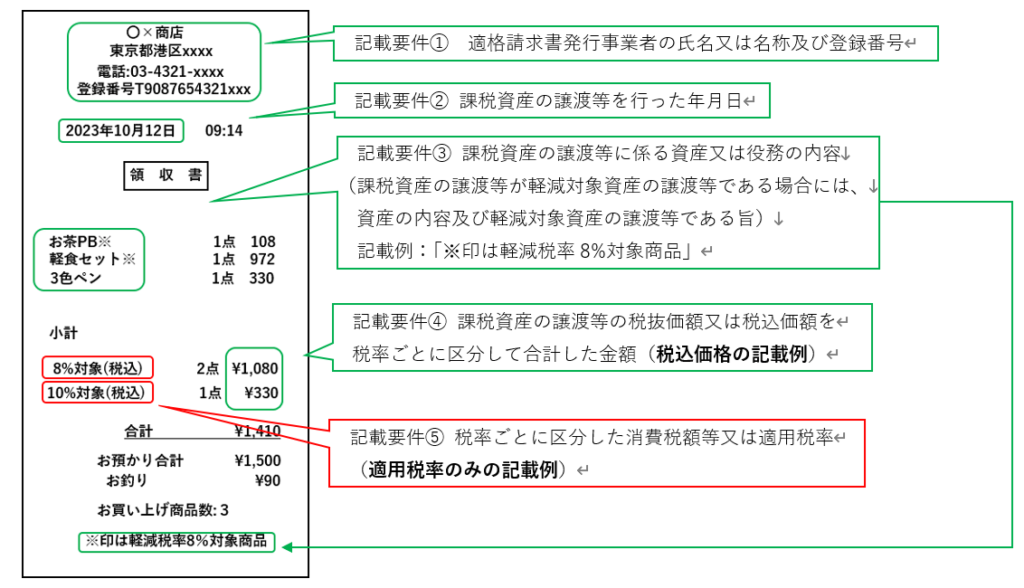

インボイスというと、一般的には請求書や納品書をイメージする方も多いと思いますが、インボイス制度(適格請求書等保存方式)においては、レシートもインボイスになります。ただしレシートの方は、適格請求書の記載要件を一部簡易にしていることから適格簡易請求書と呼ばれます。適格簡易請求書の記載要件は以下のとおりです。

【適格簡易請求書の5項目の記載要件】

- 適格請求書発行事業者の氏名又は名称及び登録番号(T+13桁の法人番号または13桁の数字)

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

- 税率ごとに区分した消費税額等又は適用税率(※)

※適格簡易請求書と同様に「税率ごとに区分した消費税額等」と「適用税率」を両方記載することも可能です。

2023年10月1日から開始されるインボイス制度では、適格請求書発行事業者が、コンビニ・スーパー等の小売業や、タクシーなど不特定かつ多数の者に課税資産の譲渡等を行う一定の事業を行う場合には、適格請求書に代えて、「適格簡易請求書」を交付することが認められています。適格簡易請求書の交付ができる事業は以下のとおりです。

【適格請求書の記載事項を簡易なものとした適格簡易請求書を交付できる事業】

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業 (不特定かつ多数の者に対するものに限ります)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

この適格簡易請求書についても、その交付に代えて、記載事項に係る電磁的記録(電子レシート等)を提供することができます。この最新動向の1つとして河野規制改革相が法務省に「領収書の電子化要請」したことが10月12日に報道*されました。

*領収書の電子化要請 規制改革相、法務省に 日本経済新聞2020/10/12 19:00

https://www.nikkei.com/article/DGXMZO64894940S0A011C2PP8000/

記事の中では、法務省は「民法の規定は書面のやりとりを想定しているが、当事者が合意すれば電子データも可能だ」と説明した、とあるので、今後は電子レシートも普及に向けた動きが加速する見込みです。電子インボイスの1つとして電子レシートも原本性確保と改ざん抑止を担保しつつ、どう普及し得るかが今後の課題になります。

2.適格請求書と適格簡易請求書の違い

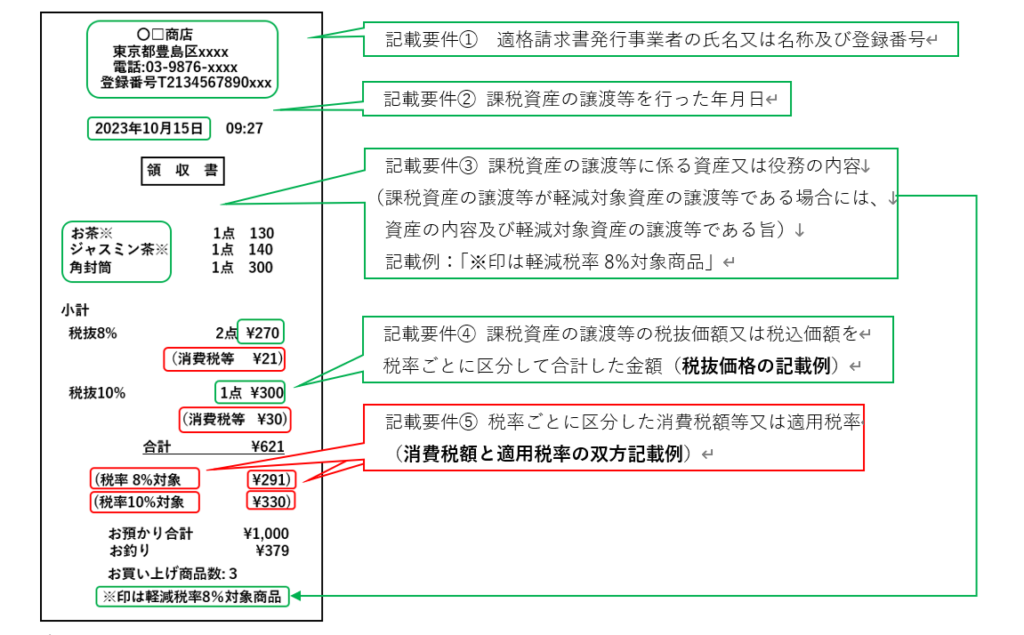

請求書・納品書等の適格請求書とレシート・領収書等の適格簡易請求書との違いは、インボイス(適格請求書)の記載要件である「⑥ 書類の交付を受ける事業者の氏名又は名称」がレシート・領収書等には無いことと、記載要件の⑤「税率ごとに区分した消費税額等」と「適用税率」が、どちらか一方の記載でも良いとしている点になります。そのためレシートを例とした適格簡易請求書は下記の記載パターンに分かれます。

【パターンa: 税率ごとに区分した消費税額等のみ記載】

【パターンb:適用税率のみ記載】

【パターンc:消費税額と適用税率の双方記載】

上記のようなレシートが、会社の会議などで使うお茶や文具の購入経費だとすると、1つの仕訳科目(例:会議費、研修費等)で8%の軽減税率対象品目(飲食料品等)と、10%の標準税率対象品目が含まれることになります。そのためパターン(c)の消費税額と適用税率がそれぞれ記載されているレシートであれば、それぞれの税率ごとに消費税額を帳簿へも転記するだけで済みますが、パターン(a)や(b)の場合は、それぞれの税率や税率ごとに算出した消費税額を入力する必要が生じます。

また上記は、3万円未満のレシート例のため、現行制度では、仮にレシートや領収書が無くても消費税の仕入税額控除は可能ですが、インボイス制度導入後は、たとえ3万円未満であってもインボイス(登録番号も記載されたレシートや領収書)が無ければ、消費税の仕入税額控除ができなくなってしまいます*。(但し鉄道運賃や自販機の購入などの場合は、現行通り帳簿への記載のみで可)

*消費税法施行令等の一部を改正する政令新旧対照表(P.35)

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2018/seirei/shinkyu/syouhi_01.pdf

【現行の消費税法施行令】

第四十九条 法第三十条第七項に規定する政令で定める場合は、次に掲げる場合とする。

一 法第三十条第一項に規定する課税仕入れに係る支払対価の額の合計額が三万円未満である場合

【インボイス制度(2023年10月1日)後】

第四十九条 法第三十条第七項に規定する政令で定める場合は、次に掲げる場合とする。

一 課税仕入れが次に掲げる(以下略)←(三万円未満の仕入税額控除の対象箇所が、改正後は削除)

3.レシートと領収書の扱い

会社の経理に提出する証憑として、レシートではなく、わざわざ領収書を発行してもらうこともあるかと思います。例えばお客様との会合時において接待交際費の証憑として、レシートではなく領収書の作成を飲食店に依頼することも多いのではないでしょうか。領収書の場合は、レシートと違って宛名が記載できます。そのため領収書の方が税法上は信頼性が高いと考える風潮もあるようです。

インボイス制度が始まる2023年10月1日を迎えるまでは、登録番号はレシートに記載されないので、現行の登録番号の無いレシートは、区分記載請求書等に該当します。また仕入税額控除の保存が必要な請求書等の記載事項においては、現行でも小売業など不特定かつ多数の者に課税資産の譲渡等を行う一定の事業に係るものである場合には、請求書等の交付を受ける相手方の氏名又は名称の記載は不要とされています。

つまり現行においてレシートは「区分記載請求書」に該当し、インボイス制度になれば「適格簡易請求書」となることから、領収書の方がレシートよりも信頼性が高いという位置づけとはなりません。むしろレシートを元にした手書き領収書の方が、宛名、金額、日付、但し書きの内容も全て書き直すことが一般的なため信頼性が低いと言えます。例えば会合時に飲食料品である手土産を含む場合などは軽減税率対象品目と標準税率が混在します。こうした場合は、不正確な領収書となる場合が多いため、レシートでの経費精算の方が無難です。

また税務調査の際は、高額な手書き領収書になると、筆跡なども含めて改ざんの有無がないかなど、慎重な確認作業が発生することもあるので、普段からレシートで管理しておいた方が、こうした場合にも効率的だと言えます。

4.改正電子帳簿保存法と請求書・レシート等の管理

電子帳簿保存法は、帳簿や書類を電子データとして保存することを認める法律ですが、その保存対象は下記の3種類に大別されます。

- 総勘定元帳などの帳簿の保存

- 貸借対照表や損益計算書などの決算書類の保存

- 請求書、納品書、領収書などの証憑書類の保存

また電子で保存する形式は下記の2種類です。

- スキャナ保存(紙の証憑書類をスキャンしてデータ保存)

- 電子データ保存

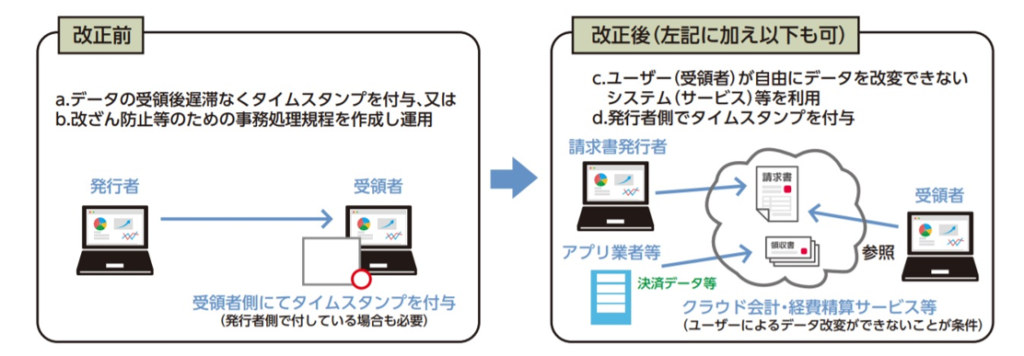

電子帳簿保存法のスキャナ保存ができるのは請求書、納品書、領収書などの証憑書類が対象です。また電子データ保存部分については、2020年10月1日から改正された電子帳簿保存法が施行されたので、改正事項を把握しておきましょう。改正概要は下図のとおりです。左図の改正前の保存条件「a」と「b」に加え、改正後の現在は右図の「c」と「d」も保存要件として追加(緩和)されました。

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei20_pdf/zeisei20_05.pdf

具体的には右図に示されているように、「請求書やレシート、領収書などの証憑書類の電子データ保存」に関して、「クラウド会計・経費精算サービス等」を経由した下記条件による利用が認められました。

- 受領者が自由にデータを改変(改ざん)できないシステム(サービス)等で利用すること(右図条件c)

- 発行者側で請求書・レシート等にタイムスタンプが付与(右図条件d)されていれば、受領者側のタイムスタンプの付与は任意となりました。

右図の中で特に注目しておきたい点は、緑色に文字色を変えて強調した「決済データ等」です。つまりキャッシュレス決済の利用明細等のデータは、電子データのままで電子保存の対象になったことを図示しています。

一般的にクラウド会計・経費精算サービス等では、キャッシュレス決済データがそのまま帳簿に自動記帳されるシステムを採用していることが多いと思います。そのため、受領者が自由にデータを改変(改ざん)できないクラウド会計・経費精算サービスを利用しているのであれば、クレジットカードなどのキャッシュレス決済データが、そのまま紙の領収書やレシートの代わりとして電子保管することが認められたことになります。なおこうした受領者が自由にデータを改変(改ざん)できないクラウド会計・経費精算サービスを利用しているのであれば、タイムスタンプの付与も不要になります。

5.インボイス制度におけるレシート等の証憑管理

電子帳簿保存法が今回改正されたことを機会に、完全なペーパーレス化を目指すことを考えている方も多いと思いますが、その場合は2023年のインボイス制度と合わせて今後のDX(デジタルトランスフォーメーション)を考えていく必要があります。

特にインボイス制度における証憑管理事務は、現在よりも確実に負担が増えます。具体例の1つとしては、請求書、納品書、レシート等に記載された「登録番号に関する管理業務が必須になる」ことが挙げられます。インボイス制度に対応するデジタル化の検討には、こうした新規に追加される制度部分の検討が必須となります。

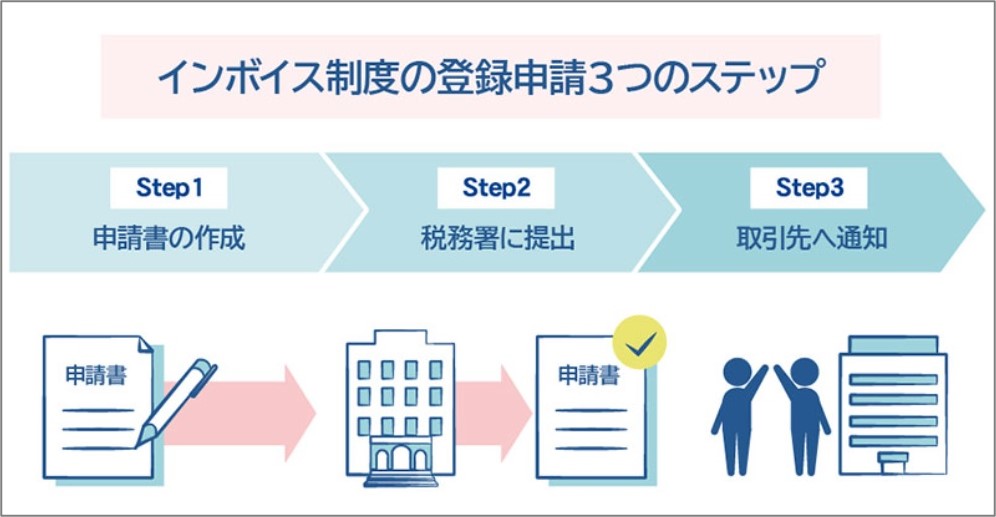

インボイス制度になれば、請求書や納品書の適格請求書であれレシートや領収書等の適格簡易請求書であれ、課税事業者から発行されるこれらの証憑には登録番号が記載されます。登録番号があることで、取引相手が仕入税額控除を行える課税事業者であることが分かるのですが、その確認作業が新たに必要になります。登録番号等は国税庁のサイトの「適格請求書発行事業者登録簿」(以下、登録簿)で確認できる予定です。確認できる情報は下記のとおりです。

【国税庁のWebサイトで公開される適格請求書発行事業者登録簿の掲載情報】

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 登録年月日

- 法人*の場合は本店又は主たる事務所の所在地(*人格のない社団等を除く)

- 特定国外事業者**以外の国外事業者については、国内において行う資産の譲渡等に係る事務所、事業所その他これらに準ずるものの所在地(**国内において行う資産の譲渡等に係る事務所、事業所その他これらに準ずるものを国内に有しない国外事業者)

請求書や納品書の場合は、基本的には取引前に契約行為があるので、適格請求書発行事業者の事業者名や登録番号の確認は、現行の事務フローにも沿やすいと思います。一方で経費精算におけるレシートや領収書の場合は、事前の契約行為が無いことも多く、取引行為をした事業者が国税庁の登録簿に掲載されている課税事業者かどうかを確認するのは相当手間がかかるものと予想されます。

将来的に国税庁側が用意すると思われるAPIを利用して、定期的・自動的に照合処理を行うとしても、そのシステム投資の負担額や、仮にシステム化した場合でも、現状事業者が利用している取引先マスタの名称との照合確認を行う必要性や、更にはレシート等に記載された店名等が国税庁の登録簿に記載された適格請求書発行事業者の氏名又は名称と異なる場合、その修正(クレンジング)対応など、今後起こり得る運用上の検討事項までを考慮すると、インボイス制度における証憑管理事務は相当な負担になってくるはずです。

6.インボイス制度後における経費精算

経費精算の例として、タクシー利用における交通費精算業務を社内のワークフローシステムで申請する場合を考えてみます。

従業員がタクシー代の支払いをコーポレートカードで支払った場合、クレジットカード会社から、法人宛てに別途送信される情報には、利用したカード番号、利用年月日・時間、金額等の他には、加盟店情報として、加盟店の名称に加えてインボイス制度後は新たに登録番号も加わるものと考えられます。

クレジットカード会社からの決済データの中にある加盟店名情報は、この場合はタクシー会社名となりますが、これが個人タクシーなどの場合は、登録番号が無く免税事業者名だけの記載であることも予想されます。その場合は、登録番号が無いので、消費税の仕入税額控除の要件を満たさないことになります。

また乗車したタクシーが課税事業者であってもクレジットカード会社から届く決済データが、国税庁のWebサイト等で公開される適格請求書発行事業者登録簿に記載された正式な漢字名称などではなく、省略したカタカナ表記やアルファベット表記が混在していることも予想されます。

現状、電子帳簿保存法のスキャナ保存申請を税務署に提出していない企業が、仮に今回の電子帳簿保存法の改正により、経費精算ワークフローシステムで紙の台紙に領収書やレシートの原本を添付し、レシート等を原本保管する運用を止めた場合は、紙のレシート原本が画像としても無い状態となります。そのためインボイス制度後はクレジットカード会社からのタクシー代の決済データ情報(カタカナ・英字混在表記の略称法人名、登録番号等)と国税庁の登録簿に記載された正式な法人名称及び登録番号で課税事業者の同一性を突合する必要性が発生します。この場合、登録番号が同一でも過誤または故意に正式法人名の略称等を決済データに利用された場合は、現場で混乱が生じる可能性もあると思います。

このようにインボイス制度後の領収書・レシート(適格簡易請求書)の運用方法までを考慮すると、電子帳簿保存法のスキャナ保存申請を税務署に提出していない場合でも、現実的には登録番号の確認運用を効率的に実施するために、紙のレシート等もデジタル化への対応を進め登録番号等を自動取得する必要があるのではないでしょうか。

つまり専門的な適用ノウハウも必要となる電子帳簿保存法のスキャナ保存を税務署に申請しない場合でも、紙のレシート・領収書を原本保管しつつ、AI-OCRでレシート記載の法人名称や登録番号など適格簡易請求書の記載要件事項を着実に取り込めるデジタル化を今から開始しておく必要があります。

加えて、今、デジタル化に着手せざるを得ない理由があります。

「インボイス制度後の3万円未満のレシート・領収書等」を今から効率的に経理システムに取り込めるようにしておかないと、インボイス制度後は大量のレシート処理に経理業務が滞ってしまう可能性があるからです。

新制度に合わせたデジタル化への不安は色々ありますが、かといってこうした経理作業を会社に出向き手作業でチェックをすることは更に考えづらいことです。

インボイス制度後に国税庁から登録簿が公開されたら、その整合性も定期的に一括チェックする、そうした新たなデジタル化への取り組みも一歩ずつ形にしていくことが、今、最も現実的なデジタル化への対応になっていくはずです。